JNUG股票如何在当今市场中应对金价变动

图片来源: pexels

JNUG股票以放大的速度和幅度响应金价变化,反映了其作为2倍杠杆ETF的设计。该ETF寻求提供小型金矿指数每日表现的两倍,导致剧烈且波动的价格波动。投资者常看到快速获利的机会,但该ETF的短期性质和每日重置也带来了独特的风险。技术分析显示,由于其波动性和杠杆的复合效应,JNUG股票需要精确的时机把握。

关键要点

- JNUG是一种2倍杠杆ETF,其波动幅度是小型金矿指数的两倍,波动性极高且风险较大。

- 该ETF每日重置杠杆,因此专为短期交易设计,不适合长期持有。

- 金价上涨通常使JNUG获得更大收益,因为小型金矿公司从金价上涨中受益更多。

- 由于JNUG的放大收益和损失,投资者必须谨慎管理风险,使用止损单等工具。

- JNUG的高波动性和每日重置可能导致其长期回报与金价大幅偏离。

JNUG股票基础知识

什么是JNUG股票

JNUG股票代表一种特殊的交易所交易基金(ETF),旨在为投资者提供MVIS全球小型金矿指数每日表现的两倍。该ETF专注于小型或小市值金矿公司。这些公司通常比大型矿业公司波动性更高。JNUG股票不直接投资于实物黄金。相反,它跟踪一个包含至少50%收入来自黄金或白银开采的公司的指数。该ETF使用合成复制方法,依赖衍生品和掉期交易来实现其投资目标。

注意:JNUG股票由Rafferty Asset Management LLC以Direxion品牌管理。该ETF分派股息,费用比率 为1.02%。投资者应了解JNUG股票结构为开放式基金,并遵循被动管理风格。

| 属性 | 描述 |

|---|---|

| 杠杆 | 2倍每日杠杆ETF |

| 目标 | 提供MVIS全球小型金矿指数每日表现的两倍 |

| 跟踪指数 | MVIS全球小型金矿指数(公司收入≥50%来自黄金或白银开采) |

| 敞口上限 | 白银开采公司在季度审查中上限为20% |

| 公司规模重点 | 小型(小市值)金矿公司 |

| 结构 | 开放式基金 |

| 复制方法 | 合成复制 |

| 管理风格 | 被动 |

| 发行人 | Rafferty Asset Management LLC |

| 品牌 | Direxion |

| 股息处理 | 分派股息 |

| 费用比率 | 1.02% |

| 风险提示 | 专注于每日回报,因杠杆可能带来放大的收益或损失 |

杠杆如何运作

杠杆是该ETF的一个关键特性。JNUG股票使用衍生品和掉期等金融工具来放大基础指数的每日回报。MVIS全球小型金矿指数每变动1%,该ETF旨在同方向变动2%。这种杠杆仅适用于每日回报。在更长的时间段内,复合效应可能导致ETF的表现偏离指数的预期倍数。

像JNUG股票这样的杠杆ETF专为短期交易设计。它们每日重置杠杆,这意味着持仓超过一天可能导致不可预测的结果。复合效应可能放大收益和损失,特别是在波动市场中。投资者应谨慎使用这些ETF并了解相关风险。JNUG股票不适合长期持有,因为每日重置和波动性可能随时间侵蚀回报。

黄金与金矿公司的关系

图片来源: pexels

金价影响

金价变动在塑造小型金矿公司的命运中起着关键作用。当金价上涨时,小型金矿公司的项目往往变得更有价值。更高的金价可以降低开采的临界品位,这意味着更多的资源变得有利可图。这可能导致这些公司价值显著增加。投资者通常注意到,小型金矿公司在金价上涨期间的收益大于金价本身的增幅。

- 金价上涨提升了小型金矿公司项目的经济价值。

- 这些公司的净现值和内部收益率通常比金价本身改善更多。

- 在金价上涨期间,投资者通常在小型金矿公司中看到超额回报。

- 金价上涨吸引更多投资者关注,使小型金矿公司更容易筹集资金。

- 更高的价格允许小型金矿公司扩大勘探和生产。

- 改善的经济状况可能导致更新的研究和更高的公司估值。

- 强劲的黄金市场鼓励小型金矿公司之间的合并、收购和合作。

小型金矿公司还受益于金价高企时的增加勘探预算和新技术采用。这些公司可能增加生产并寻求战略合作以分担成本和专长。因此,小型金矿公司对投资者和大型矿业公司更具吸引力。

金矿指数

JNUG跟踪MVIS全球小型金矿指数,该指数包括小型黄金和白银开采公司。这些公司规模较小,通常处于勘探或生产的早期阶段。由于其规模和阶段,小型金矿公司面临更高的风险和更大的价格波动,相比大型金矿公司。

- JNUG是2倍杠杆ETF,旨在提供小型金矿指数每日表现的两倍。

- 与成熟金矿公司相比,小型金矿公司具有更高的运营风险和较弱的财务状况。

- 该指数包括至少一半收入来自黄金或白银开采的公司。

- JNUG专注于小型金矿公司,使其比直接跟踪金价的标准黄金ETF更具波动性。

- JNUG的杠杆放大了这些波动,导致双向剧烈变动。

投资者应了解,JNUG的波动性来自其专注于小型金矿公司及其杠杆结构。这种组合可能导致快速收益,但也可能导致急剧损失,特别是在金价波动期间。

JNUG股票表现趋势

图片来源: unsplash

近期金价变动

过去一年,金价显示出强劲的动能。2024年中,黄金期货达到2537.70美元的高点,标志着显著的上涨。这一上升趋势持续到2025年,黄金在过去十二个月中上涨约8%。这些上涨为专注于黄金的交易所交易基金(ETF)创造了有利环境,尤其是那些具有杠杆敞口的ETF。

当金价上涨时,小型金矿公司通常经历更大的价格波动。它们的采矿项目价值增加,投资者对这些公司更加感兴趣。因此,跟踪小型金矿公司的ETF,如JNUG股票,在金价上涨期间往往表现优异。该ETF的2倍杠杆放大了收益和损失,使时机和风险管理非常重要。

分析近期金价变动显示,像JNUG这样的杠杆ETF在看涨期间可能带来超额回报。然而,同样的杠杆也增加了波动性和风险。投资者必须密切关注每日价格变化和市场趋势。该ETF的结构每日重置杠杆,意味着长期持有可能导致表现衰减。这种衰减因每日回报的复合效应而发生,如果市场横盘或高度波动,可能侵蚀收益。

JNUG股票价格表现

在过去十二个月中,JNUG股票展示了显著的价格表现。该ETF的交易范围较广,从低点34.83美元到高点91.21美元。截至2025年8月12日,最新价格为90.44美元,接近其三年高点。这种表现反映了金价上涨对小型金矿公司的放大影响。

下表总结了JNUG股票与更广泛市场ETF SPY的关键指标比较:

| 指标 | JNUG股票 | SPY |

|---|---|---|

| 12个月价格回报 | +129.4% | +21.9% |

| 3个月价格回报 | +45.4% | +10.5% |

| 2周价格回报 | +19.0% | +1.2% |

| 最新股价(2025年8月12日) | $90.44 | - |

| 三年高点价格 | $91.21 | - |

| 三年低点价格 | $20.45 | - |

| 贝塔系数 | 1.45 | - |

| 与SPY的相关性 | 0.11 | - |

| 支撑位 | $84.52 | - |

| 阻力位 | $91.66 | - |

分析这些数据表明,JNUG股票大幅超越了更广泛的市场。该ETF的高贝塔系数表明其对市场变动的敏感度更高,而与SPY的低相关性表明其行为独立于总体市场趋势。技术分析指出强劲的支撑和阻力水平,交易者用这些水平来识别潜在的进入和退出点。

风险分析进一步突显了该ETF的独特特征。JNUG在一个月滚动基础上波动率为17.47%,几乎是更广泛金矿ETF如GDX的波动率8.90%的两倍。该ETF的风险调整表现,通过夏普比率和索提诺比率等衡量,与其他金矿ETF相当,但更高的波动性意味着收益和损失都被放大。

| 指标 | JNUG(2倍杠杆ETF) | GDX(更广泛金矿ETF) |

|---|---|---|

| 波动率(滚动1个月) | 17.47% | 8.90% |

| 夏普比率排名 | 89 | 89 |

| 索提诺比率排名 | 88 | 88 |

| 欧米伽比率排名 | 82 | 84 |

| 卡尔马比率排名 | 80 | 80 |

| 马丁比率排名 | 88 | 84 |

| 费用比率 | 1.17% | 0.53% |

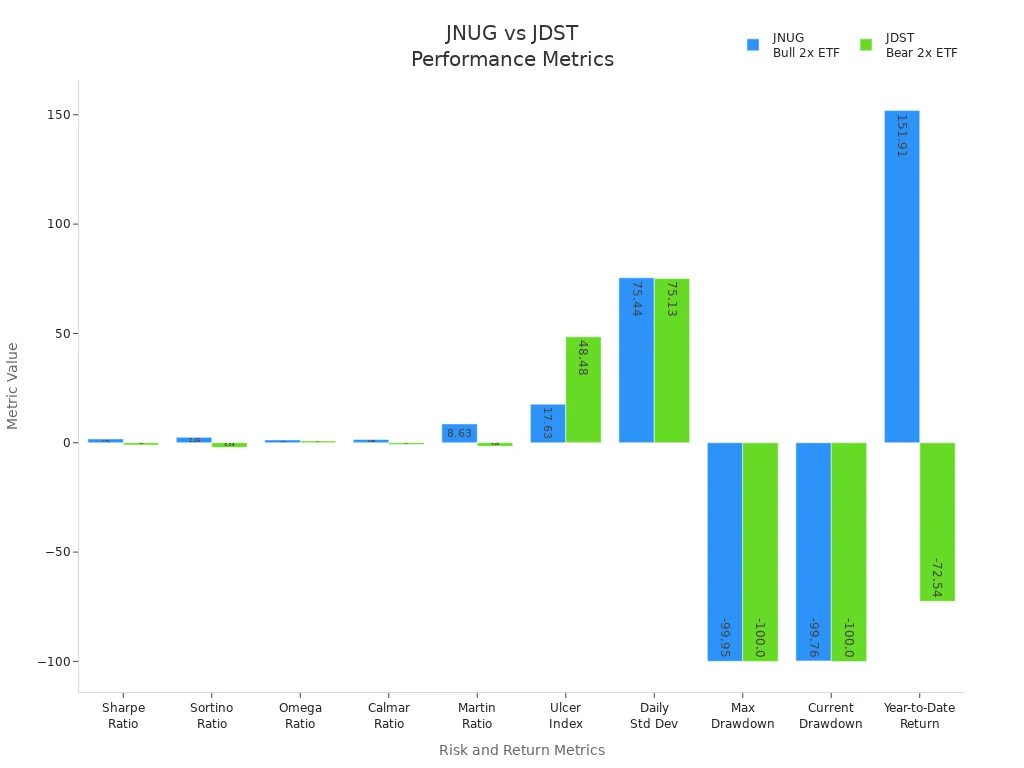

对风险和回报指标的分析显示,JNUG的2倍杠杆导致更高的波动性和更大的回报变异性。该ETF的每日和每周回报可能大幅波动,特别是在金价高波动期间。下面的图表比较了JNUG和JDST(2倍看跌ETF)在多个风险和回报指标上的表现:

对JNUG表现的进一步分析显示,该ETF的年至今回报率为151.91%,最大回撤为-99.95%。这些数据突显了其巨大的收益和急剧损失潜力。该ETF的每日标准差为75.44%,强调了投资者面临的极端波动性。

统计分析表明,JNUG的高波动性可能对其风险调整回报产生负面影响,即使平均月回报超过1%。该ETF在基础指数高波动性月份后往往表现更好。然而,杠杆的影响意味着回报可能在日间和周间大幅变化。

杠杆与波动性

每日重置效应

像JNUG这样的杠杆ETF使用每日重置机制来维持其目标杠杆。每个交易日,基金经理重新平衡投资组合,以确保其提供MVIS全球小型金矿指数每日回报的两倍。这一过程涉及使用衍生品和掉期交易,可能增加风险和成本。

注意:每日重置意味着ETF的杠杆每天重新校准,而不是在更长时间段内。

每日重置效应为投资者带来几个重要结果:

- 该ETF旨在提供其基准每日表现的2倍,而不是长期表现。

- 随着时间推移,ETF的回报可能偏离基础指数的预期倍数,特别是在波动市场中。

- 每日重新平衡的复合效应可能加剧波动性,导致收益或损失以非线性方式累积。

- 该ETF更适合短期交易,而非长期持有。

- 投资者必须积极管理头寸,使用止损单和限制敞口等工具来控制风险。

- 较高的费用比率和衍生品的使用增加了ETF的成本和波动性。

JNUG的每日重置机制使其在ETF中独一无二。虽然常规金矿ETF随时间跟踪金矿公司的表现,但JNUG每天重新校准其杠杆。如果持仓超过一天,这一特性可能导致与基础指数的显著偏差。例如,如果指数在几天内上下波动,即使指数最终持平,ETF的价值也可能减少。在像小型金矿公司这样的波动行业中,这一效应尤为明显。

市场条件在ETF的波动性中起着重要作用。在2020年初的卖压期间,JNUG经历了急剧下跌。投资者卖出黄金以弥补损失、意外的利率变动反应以及资金流向现金等因素都导致了极端波动性。ETF的风险特征因此增加,使其比传统投资更具投机性。

复合风险

复合风险是影响杠杆ETF长期表现的关键因素。当ETF每日重置杠杆时,回报以可能导致意外结果的方式复合。这一效应在波动市场中更为显著。

- ETF的每日重置导致复合效应,可能在较长的持有期间导致表现偏差。

- 长期回报可能与基础资产的价格变动显著不同。

- 该ETF通常设计用于短期交易,通常从一天到几周。

- 复合和波动性使ETF不适合长期投资。

- 黄金期货可能为中期交易提供更多灵活性,但也需要积极管理。

- 有效的风险管理和对每日价格变动的清晰理解在交易杠杆ETF时至关重要。

分析JNUG与非杠杆金矿ETF的比较显示出明显差异。在12个月期间,常规金矿ETF上涨约42%至55%。相比之下,像JNUG这样的杠杆ETF实现了更高的回报,范围从71%到79%。然而,这种更高的回报潜力伴随着更大的风险。ETF还可能经历放大的损失,特别是在高波动期间。

JNUG投资于一些风险最高的金矿公司,并面临持续的金价波动。ETF的每日重置和复合效应使其与SPDR黄金份额或VanEck Vectors小型金矿ETF等ETF相比高度波动和风险。损失可能迅速累积,使ETF不适合长期持有。

提示:投资者应使用分析工具和风险控制来管理敞口。监控每日价格变动和使用止损单可以帮助减少复合风险的影响。

风险与机会

短期交易

交易者将JNUG用作短期策略的战术ETF。该ETF通过其杠杆放大收益和损失,在金价变动期间具有吸引力。许多交易者识别技术形态,如杯柄形态,目标为约20%的利润目标。他们依赖MACD、RSI和人工智能驱动的买入信号来把握进入时机。JNUG通常反映金价波动,有时甚至提前反映变动,为小型金矿公司提供杠杆敞口。交易者监控影响金价的地缘政治事件和宏观经济因素,将JNUG作为杠杆黄金敞口的代理。由于直接做空该ETF的限制,许多交易者使用JDST等替代品进行看跌头寸。波段交易和技术突破很常见,特别是在市场不确定时期。

然而,JNUG为短期交易者带来显著风险:

- 该ETF在每日变动上使用杠杆,放大收益和损失。

- 指数的小幅下跌可能导致重大损失。

- 每日重置导致复合效应和横盘或下跌市场中的潜在衰减。

- 高波动性和不可预测性需要严格的风险管理,如止损单。

- 市场低迷或长期横盘增加重大损失的风险。

- 仅推荐给有短期专注的经验丰富的交易者。

长期持有风险

金融专家警告不要长期持有JNUG。该ETF每日重置杠杆,导致累计回报随时间偏离基准。JNUG不支付股息,旨在供了解杠杆风险的专业人士进行日内交易。

- 该ETF专为短期交易设计,不适合长期持有。

- 每日重置带来市场时机风险,导致与基础指数的显著偏差。

- 流动性风险较高,因为小型金矿股票通常流动性不足。

- 小型金矿公司因其规模小和波动性面临商业和运营风险。

- 市场恐慌期间的强制资产出售可能导致严重价值崩溃。

- 在2020年3月COVID-19恐慌期间,JNUG价值崩溃,由于大规模赎回和市场流动性不足。

- 大型投资者退出头寸可能加剧流动性问题和损失。

市场情绪

市场情绪在JNUG的价格和交易量中起着重要作用。该ETF最近交易价格接近$90.44,平均交易量约为383,995股,显示出活跃的投资者参与。JNUG的敞口每日重置并在某些行业设限,强调其作为战术交易工具的用途。对黄金和小型金矿公司的积极情绪放大收益,而负面情绪或金价下跌导致放大的损失。该ETF的高贝塔和波动性突显了其对情绪变化的敏感性。历史例子显示,极端情绪变化,如在市场底部附近买入,可能导致戏剧性的表现波动。JNUG仍高度投机,最适合战术、短期交易。

JNUG股票密切跟踪小型金矿公司的表现,其价格波动因其杠杆结构而放大。投资者应了解,每日重置和复合效应可能导致回报与金价偏离,特别是在较长时间段内。JNUG适合管理风险并寻求短期机会的活跃交易者。

| 关键考虑因素 | 专家见解 |

|---|---|

| 波动性 | 因杠杆和小型金矿敞口而高 |

| 风险管理 | 短期交易至关重要 |

| 适合性 | 不推荐长期持有 |

常见问题

JNUG股票如何应对金价变化?

JNUG股票的波动幅度是基础小型金矿指数的两倍。当金价上涨时,JNUG通常急剧上涨。当金价下跌时,JNUG迅速下跌。该ETF放大收益和损失。

JNUG适合长期投资吗?

JNUG不适合长期持有。该ETF每日重置杠杆,可能导致回报随时间偏离指数。大多数金融专家仅推荐JNUG用于短期交易。

投资者在JNUG中面临哪些风险?

投资者面临高波动性、复合风险和重大损失潜力。该ETF使用杠杆和衍生品,可能放大收益和损失。主动风险管理对交易JNUG至关重要。

JNUG与常规黄金ETF有何不同?

JNUG以2倍杠杆跟踪小型金矿公司。常规黄金ETF通常直接跟踪金价或大型金矿公司,没有杠杆。JNUG显示出更高的波动性和风险,相比标准黄金ETF。

投资者可以使用JNUG对冲市场低迷吗?

JNUG在市场低迷期间不提供有效的对冲。该ETF放大小型金矿公司的价格波动,可能是不可预测的。对于对冲,投资者通常选择其他工具,如黄金期货或反向ETF。

JNUG 股票的高波动性凸显了一个关键事实:要在当今市场中取得成功,需要精准、快速和正确的工具。正如交易者利用 JNUG 获得杠杆化的黄金敞口一样,他们也需要一个同样强大的金融平台。传统的银行和交易服务往往存在缺陷,其高昂的手续费和缓慢的转账流程会侵蚀收益。

BiyaPay 提供了一站式的解决方案,让您能够轻松管理多元化的金融资产。我们的平台允许您在多种法币与数字货币之间无缝转换,并享受低至 0.5% 的极具竞争力的汇款手续费。我们以效率为先,确保您的资金能在当日抵达全球大多数国家和地区。您可以随时使用我们的实时汇率查询工具,看看如何最大化您的资金。

立即注册,掌控您的财务未来,为您的全球交易策略注入新动力。

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。