2025年NVDU股票表现及投资者需知

图片来源: pexels

NVDU股票在2025年展现出新的动能。最新数据显示,截至2025年7月10日,股票年内上涨超过28%,此前在第一季度因人工智能支出担忧和美国对中国的出口限制而下跌19%。下表总结了关键表现数据:

| 指标 | 数值 |

|---|---|

| 一年价格变化 | +24.90% |

| 年初至今价格变化 | +28% |

| 2025年第一季度价格变化 | -19% |

| 股票收盘价(7月10日) | $164.10 |

| 相对于标普500的超额表现 | +12.29点 |

机构投资者的信心正在增强,主要基金增加了对NVDU股票的持仓。在这个波动市场中,理解机会与风险对投资决策至关重要。

关键要点

- Nvidia股票在2025年显示出强劲复苏,尽管早期波动和与中国的贸易紧张局势,年内上涨超过28%。

- 人工智能硬件和数据中心解决方案的需求推动了Nvidia的收入增长,自动驾驶等新市场增加了未来潜力。

- 分析师大多建议买入Nvidia股票,但一些人警告估值风险和市场波动,投资者应考虑其风险承受能力。

- 地缘政治问题,尤其是美中贸易政策,带来不确定性,可能影响Nvidia的利润和股价。

- 投资者应跟踪关键财务指标,如收益、收入增长和数据中心销售,以及监管新闻和分析师更新,以做出明智决策。

2025年NVDU股票展望

图片来源: pexels

市场表现

NVDU股票在2025年初展现出强劲动能,但经历了显著波动。该股票在年初下跌近20%,与半导体行业整体趋势一致,该行业因关税相关不确定性和经济衰退担忧而损失超过14%。相比之下,同期标普500上涨1.1%。Nvidia股票的表现落后于标普500,但与行业趋势一致。尽管面临这些挑战,Nvidia预计当前财年收益增长48%,受人工智能和汽车市场需求的推动。

下表比较了Nvidia股票在不同时间段的累计价格涨幅:

| 时间框架 | 累计股价涨幅 (%) |

|---|---|

| 5年 | 1,344.08 |

| 3年 | 926.16 |

| 2年 | 348.32 |

| 52周 | 111.45 |

| 2025年初至今 | 16 |

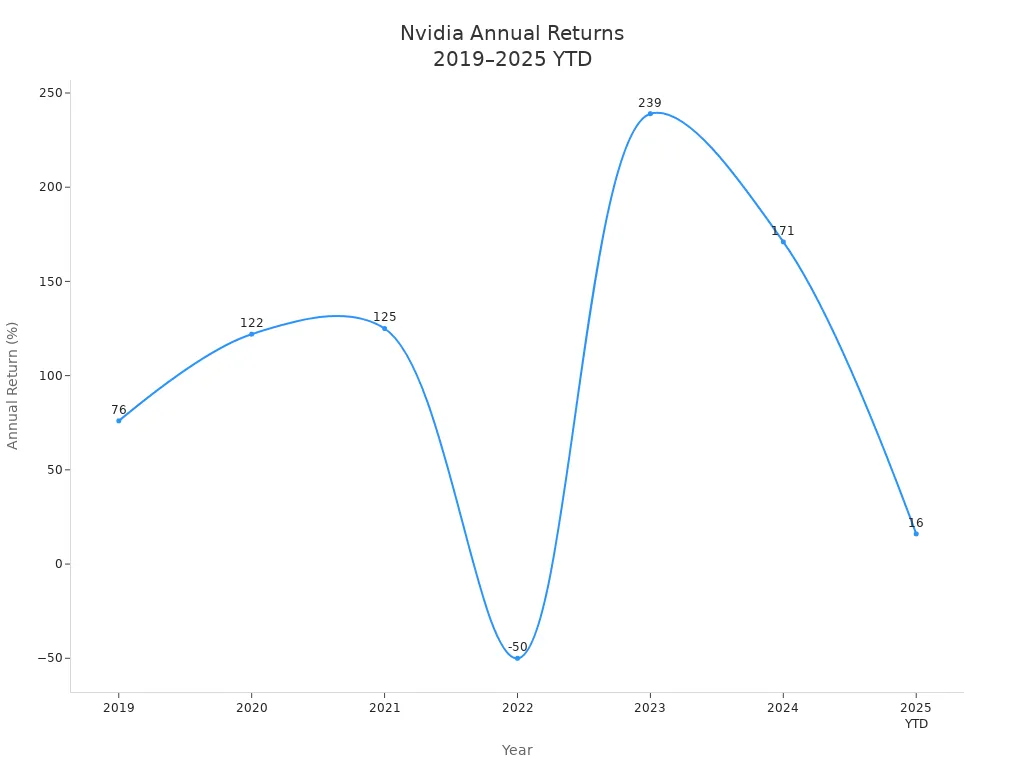

Nvidia 2025年年初至今16%的涨幅与其历史增长相比较为温和。这种回报的放缓反映了过去几年异常增长后的正常化。下图展示了Nvidia2019年至2025年初至今的年度回报,突出2022年的急剧下跌和2025年较低的增长。

Nvidia的每股收益(EPS)持续增长,截至2025年4月达到$3.14。然而,季度同比EPS增长率为28.3%,远低于五年平均90%。这表明收益增长放缓,投资者应密切关注。

宏观经济因素也影响Nvidia股票。持续的美中贸易紧张局势影响运营和供应链。半导体供应链中断和零部件短缺限制了产品可用性,影响收入和收益。数据隐私和竞争法的监管和法律风险仍是投资者的关键考虑因素。

分析师情绪

分析师对2025年NVDU股票总体保持乐观。共识平均价格目标为$183.75,仅略高于当前价格$183.16,表明0.32%的温和上涨空间。共识评级为“适度买入”,大多数分析师预计增长稳定。

| 指标 | 数值 |

|---|---|

| 分析师数量 | 42 |

| 2025年共识平均价格目标 | $183.75 |

| 当前价格 | $183.16 |

| 预测上涨空间 | 0.32% |

| 最高价格目标 | $250.00 |

| 最低价格目标 | $120.00 |

| 共识评级 | 适度买入 |

| 分析师评级分布 | 1卖出、5持有、32买入、4强烈买入 |

几家主要公司提高了对Nvidia股票的价格目标:

- Piper Sandler:价格目标从$180上调至$225,买入评级,+22.84%上涨空间

- Morgan Stanley:价格目标从$170上调至$200,买入评级,+9.19%上涨空间

- Mizuho:价格目标从$185上调至$192,买入评级,+4.83%上涨空间

- Needham:价格目标从$160上调至$200,强烈买入评级,+9.19%上涨空间

- Oppenheimer:价格目标从$175上调至$200,买入评级,+9.19%上涨空间

大多数分析师强调Nvidia在人工智能和数据中心技术方面的领导地位、自动驾驶领域的扩展以及边缘计算投资是关键增长驱动因素。战略收购和合作关系,得到强劲自由现金流的支持,增强了积极情绪。然而,分析师也警告数据中心收入增长放缓、来自其他人工智能硬件提供商的竞争加剧以及地缘政治风险,尤其是与中国的关系。

投资者应关注贸易政策、供应链稳定性和竞争发展的变化。监控Nvidia的收益报告和分析师升级将有助于评估未来表现。

如果贸易紧张局势缓解且人工智能解决方案需求保持强劲,NVDU股票可能优于半导体行业。然而,股票可能无法匹配其历史增长率,波动可能持续。投资者应警惕宏观经济变化和可能影响Nvidia前景的监管变化。

Nvidia股票近期趋势

价格变动

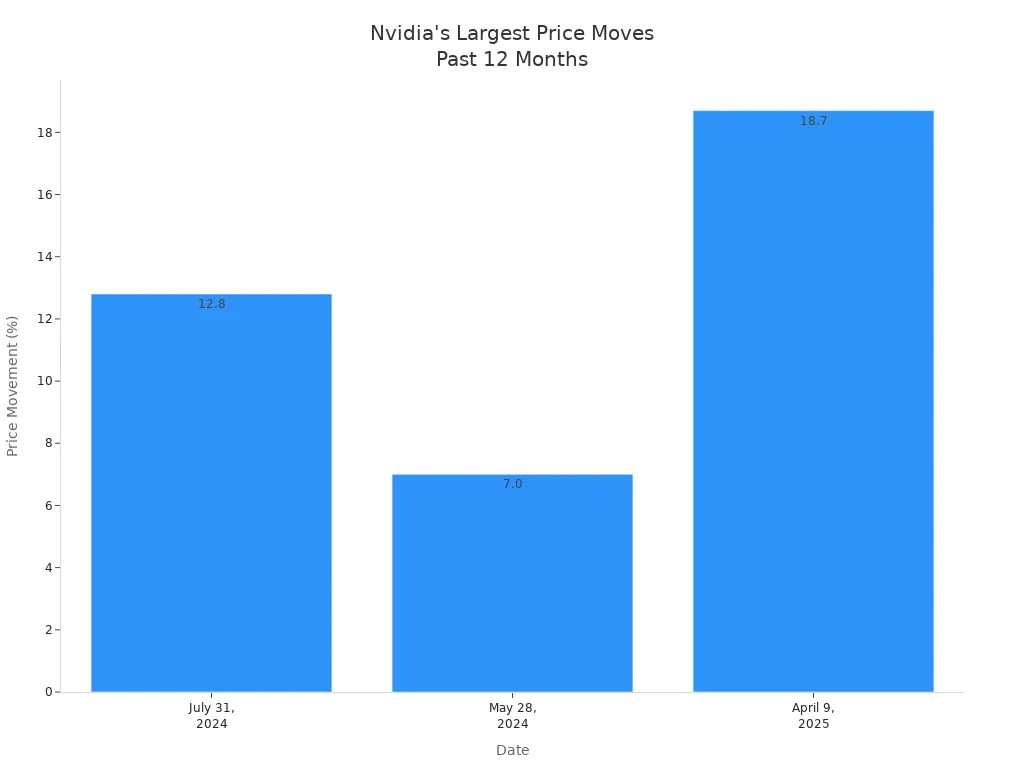

Nvidia股票在过去一年显示出显著的价格变动。最大的单日涨幅发生在2025年4月9日,股票上涨18.7%。这一激增是在公司发布一系列新闻稿后发生的,次日平均略有下降。2024年7月31日,Nvidia股票上涨12.8%,此前头条报道了南希·佩洛西购买Nvidia股票、摩根士丹利升级评级以及芯片行业激增。另一个显著变动发生在2024年5月28日,Nvidia在中国降低人工智能芯片价格以与华为竞争,导致7%的涨幅。

下表总结了这些主要价格变动:

| 日期 | 价格变动 | 背景/头条 |

|---|---|---|

| 2025年4月9日 | +18.7% | 12个月内最大单日涨幅;次日平均略有下降;与公司新闻稿相关 |

| 2024年7月31日 | +12.8% | 佩洛西购买Nvidia、摩根士丹利升级、芯片行业激增,美国可能限制中国人工智能芯片获取 |

| 2024年5月28日 | +7.0% | Nvidia在中国降低人工智能芯片价格,与华为竞争 |

| 2025年1月底 | 市值损失$5890亿 | DeepSeek AI影响导致市值剧烈损失;随后反弹;头条报道科技股下跌和Nvidia恢复 |

Nvidia的股价在2024年从约$48.15攀升至$148.85,标志着171.23%的增长。2023年,价格从约$14.30升至$50.39,上涨239.02%。这些数据突显了Nvidia的强劲上升动能。

波动因素

2025年NVDU股票的波动受几个因素驱动。Nvidia达到52周新高$184.48,交易量超过1.45亿股。2025年第一季度财报显示收入为$440.6亿,超出预期,但每股收益为$0.81,低于预期$0.87。美国银行和Needham & Co.的分析师升级提高了目标价格,增加了市场活动。

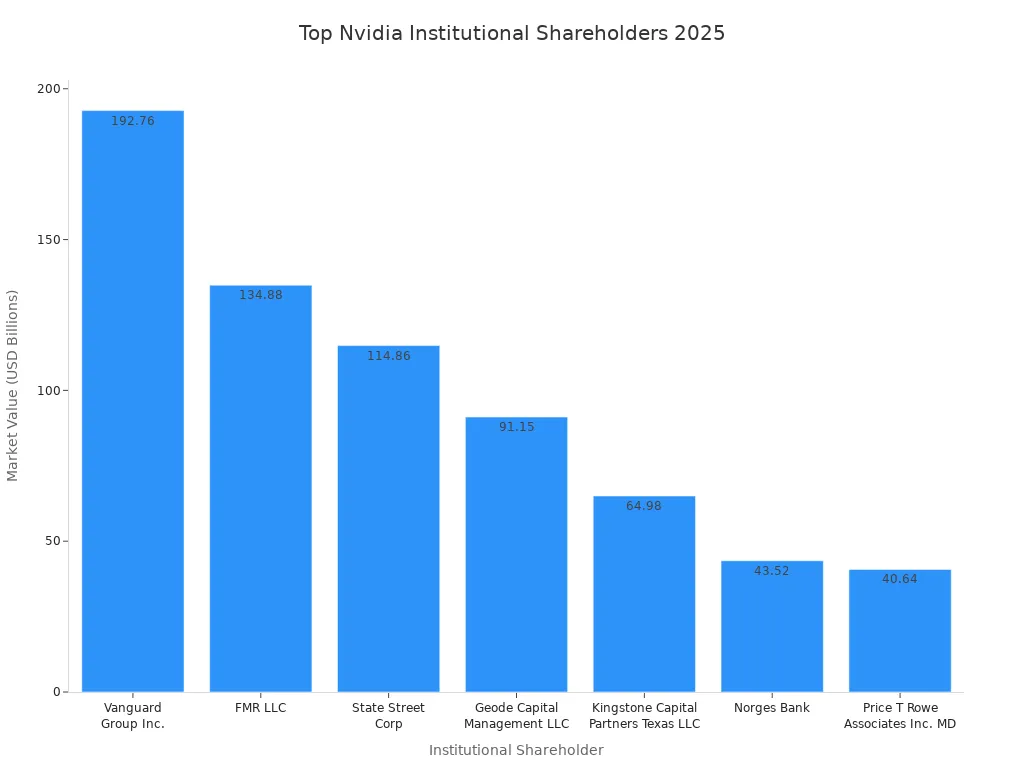

机构投资者在Nvidia的波动中扮演重要角色。2025年,机构持股比例为65.27%。过去12个月,4302家机构买家贡献了$3435.4亿的流入,而3231家卖家流出$961.4亿。Vanguard Group Inc.和FMR LLC等知名投资者持有Nvidia股份的显著市场价值。

投资者应监控交易量、收益结果和机构活动,以了解Nvidia股票的未来动向。与中国相关的新闻、分析师评级和产品价格变动也会影响波动。

Nvidia的增长驱动因素

人工智能需求

Nvidia处于人工智能革命的中心。2025年人工智能硬件需求激增,推动公司收入显著增长。Nvidia报告财年收入增长114%,达到$1305亿,主要得益于Blackwell GPU的强劲销售。公司出货6万至7万台Blackwell B200服务器系统,每台价格在200万至300万美元之间。这些系统可能产生高达$2100亿的收入。Nvidia的季度收入同比增长近一倍,接近$400亿,因为台积电的先进封装产能翻倍以满足需求。

主要科技公司如Meta、Alphabet和Microsoft在2025年增加了资本支出,支持Nvidia在人工智能基础设施中的领导地位。首席执行官黄仁勋指出,人工智能推理需求“非常旺盛”,ChatGPT和Gemini等流行服务推动了使用量。分析师预计Nvidia的收入在2025年接近$1300亿,年增长率放缓至30-50%。人工智能加速器市场到2028年可能达到$2万亿,为Nvidia持续扩张奠定基础。

| 指标 | 数值 | 说明 |

|---|---|---|

| 2024年人工智能基础设施投资增长(同比) | 34% | 2025年强劲动能 |

| Nvidia财年收入增长 | 114%至$1305亿 | 人工智能硬件需求驱动 |

| 2025年Blackwell B200系统出货量 | 6万–7万台 | 潜在收入$1200亿–$2100亿 |

| Nvidia 2026财年收入预测 | $1950亿(增长51%) | 涵盖2025日历年大部分时间 |

技术合作伙伴关系

Nvidia通过战略合作伙伴关系加速创新和扩大市场覆盖范围。公司与主要云提供商(如Microsoft和Alphabet)合作,将Nvidia的芯片集成到大型数据中心。这些合作关系促进行业内人工智能解决方案的快速部署。Nvidia还与台积电合作,确保先进封装产能,满足全球需求。

最近的技术创新凸显了Nvidia对增长的承诺。GeForce RTX 50系列GPU基于Blackwell架构,提供增强的游戏和人工智能驱动图形。DLSS 4技术利用人工智能提升游戏性能。Cosmos平台支持机器人和自动驾驶汽车,而DRIVE Hyperion AV平台推动自动驾驶技术。Project DIGITS和GB10人工智能超级芯片针对人工智能研究和桌面计算。

Nvidia专注于合作伙伴关系和创新,巩固了其在人工智能、游戏、机器人和自动驾驶领域的地位。这些努力支持持续增长和市场领导地位。

Nvidia股票财务状况

图片来源: pexels

收益与增长

Nvidia在2025年持续提供强劲收益。公司报告季度每股收益$0.81,低于共识收益预期$0.87。尽管如此,Nvidia的年度每股收益达到$3.14,反映了稳定表现。分析师预计下一季度收益保持稳定,预计每股收益为$0.85。Nvidia的财年收益预计增长48%,受人工智能硬件和数据中心解决方案的强劲需求支持。

收益增长与往年相比有所放缓。同比收益增长率为28.3%,低于五年平均90%。Nvidia管理层将这一放缓归因于供应链挑战和与中国相关的监管压力。投资者应监控季度收益发布,并将实际结果与收益预期进行比较。持续超出收益预期通常预示着积极动能。

提示:投资者可以跟踪Nvidia的收益日历并审查分析师收益预期,以了解未来表现。

估值指标

Nvidia的估值指标显示与行业同行相比存在溢价。公司的市盈率(P/E)为43.95,分析师认为其估值偏高。市销率(P/S)达到24.55,显著高于半导体行业平均11.74和信息技术行业平均9.32。这种溢价估值反映了投资者对其收益潜力和未来增长的信心。

| 指标 | Nvidia(2025年初) | 半导体与半导体设备行业平均值 | 信息技术行业平均值 |

|---|---|---|---|

| 市盈率(P/E) | 43.95 | 未提供 | 未提供 |

| 市销率(P/S) | 24.55 | 11.74 | 9.32 |

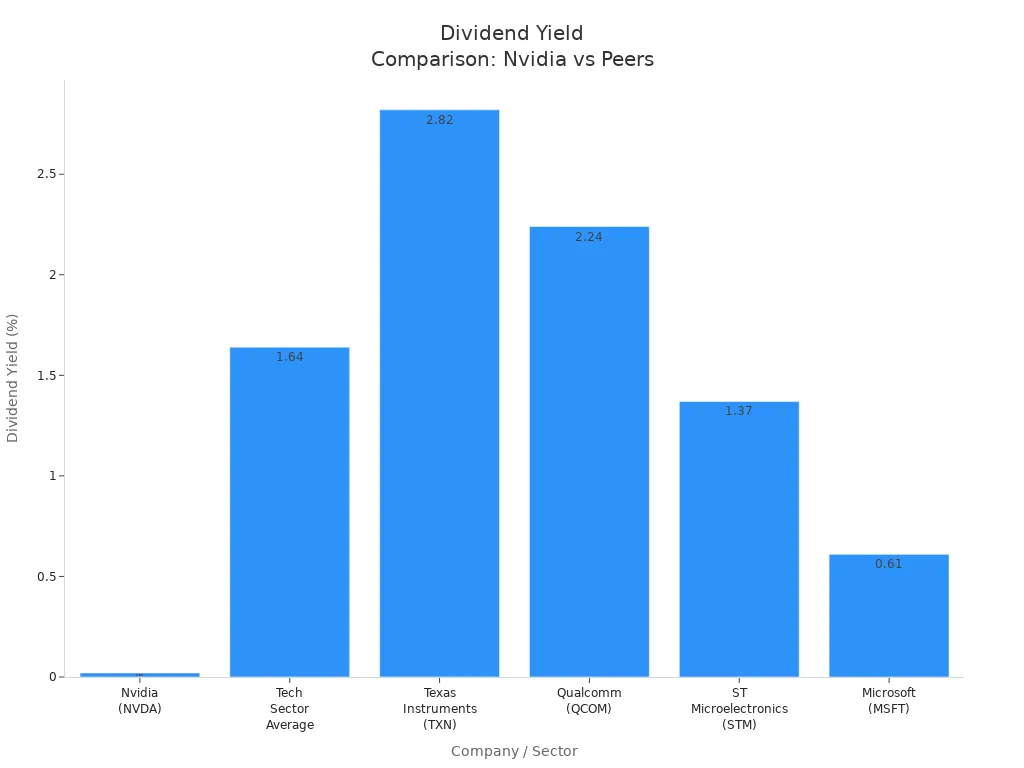

Nvidia的股息收益率保持在0.02%,派息比为1.3%,远低于科技行业平均1.64%。Nvidia的战略重点是重新投资收益,而非提供高股息收入。下图比较了Nvidia与其同行的股息收益率。

注意:寻求收入的投资者可能更倾向于其他提供更高股息收益率的科技股票。Nvidia的策略优先考虑长期收益增长和创新。

Nvidia股票投资者的风险

竞争

Nvidia在2025年的人工智能半导体市场面临激烈竞争。公司拥有约80-90%的市场份额,主导数据中心人工智能芯片。然而,竞争对手不断挑战其地位。AMD是主要竞争者,其MI300 GPU自2024年推出以来获得关注,尽管AMD的软件生态系统仍落后于Nvidia,市场份额低于15%。其他公司,如高通和博通,通过新型人工智能芯片设计和专用集成电路竞争。亚马逊和谷歌等主要云提供商开发了定制芯片,主要用于内部,但这些解决方案开始获得外部吸引力。中国公司,尤其是华为,正在快速改进其人工智能芯片技术,未来可能成为重要竞争者。

| 竞争者 | 市场份额估计 | 关键细节 |

|---|---|---|

| Nvidia | ~80-90% | 主导人工智能半导体市场,尤其是数据中心人工智能芯片。 |

| AMD | 低于15% | 主要竞争者,2024年推出MI300 GPU;软件生态系统落后于Nvidia。 |

| 高通 | 小份额 | 通过新型人工智能芯片设计竞争。 |

| 博通 | 小份额 | 生产ASIC,包括谷歌的TPU。 |

| 初创公司 | 小份额 | 推出新型芯片设计和商业模式。 |

| 亚马逊(Trainium) | 小份额 | 定制人工智能芯片主要用于内部,获得一些外部吸引力。 |

| 谷歌(TPUs) | 小份额 | 定制人工智能芯片主要用于内部,获得一些外部吸引力。 |

| 英特尔 | 小份额 | 难以竞争;拥有Gaudi人工智能芯片,但落后于Nvidia和AMD。 |

| 华为 | 小但增长 | 中国竞争者在人工智能芯片创新方面迎头赶上,受出口限制驱动。 |

Nvidia的优势来自其强大的芯片和广泛的开发者生态系统。传统半导体公司如英特尔难以匹配Nvidia优化的人工智能工作负载的GPU架构。竞争格局保持动态,技术或市场偏好的任何变化可能影响Nvidia的股票表现。

地缘政治问题

地缘政治发展为2025年的Nvidia带来重大风险。近期几个事件影响了公司的业务运营和股价:

- 2025年8月,收入分享协议允许Nvidia在2025年4月禁令后恢复向中国销售先进人工智能芯片(H20)。

- 该协议要求Nvidia将这些销售的15%收入支付给美国政府,造成监管不确定性和法律风险。

- 中国监管机构对芯片安全性的担忧,Nvidia对此予以否认,增加了地缘政治紧张局势。

- 该安排形成了一个悖论,美国政府从中国人工智能市场中获得经济利益,同时试图限制中国的技术进步。

- 对于股东而言,该交易恢复了收入潜力,但因政策变化、可能的法律挑战和声誉风险增加了波动性。

- Nvidia的股票估值反映了对人工智能增长的乐观情绪,但受这些地缘政治风险的制约,包括未来新型芯片架构收入分享百分比可能增加。

- 该交易标志着企业治理的转变,要求与政府直接谈判以确保市场准入,增加复杂性和风险。

注意:监管风险还包括关于收入分享协议的宪法问题、反垄断问题以及全球贸易碎片化的可能性。15%的收入分享可能使Nvidia的毛利率降低高达10%,威胁盈利能力和市场准入。投资者应密切关注政策变化和法律发展。

Nvidia公司的机会

长期潜力

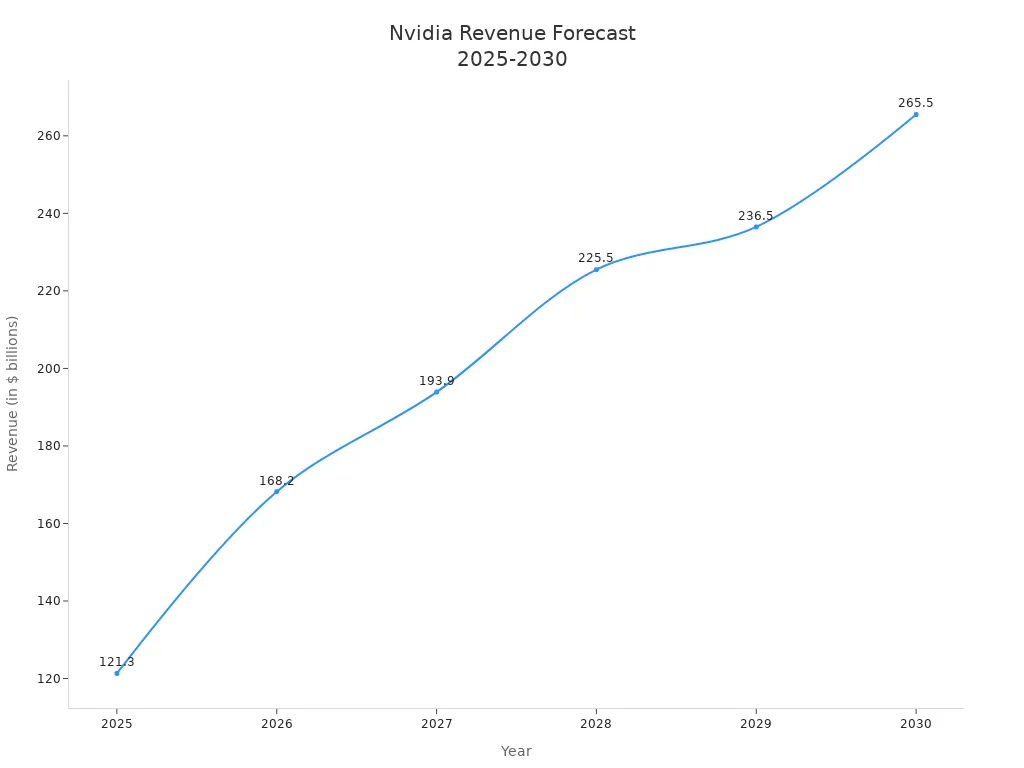

Nvidia公司展现出强劲的长期增长潜力。行业分析师预测到2030年收入将稳步增长,受GPU主导地位和人工智能扩展的推动。下表显示预测的收入增长:

| 年份 | 收入(亿美元) |

|---|---|

| 2025 | 1213 |

| 2026 | 1682 |

| 2027 | 1939 |

| 2028 | 2255 |

| 2029 | 2365 |

| 2030 | 2655 |

波士顿咨询集团的Phil Panaro预测,Nvidia公司到2030年可能达到每股$800。这需要收入约为$4730亿,假设在数据中心行业中占有30%的市场份额。数据中心市场预计以26%的年复合增长率增长,总资本支出达到$1.6万亿(查看汇率)。这一乐观目标取决于Nvidia公司扩展到高利润的人工智能软件和服务并保持投资者信心。

投资者应监控Nvidia公司在人工智能软件和数据中心解决方案的进展。持续创新和市场领导地位将是长期成功的关键因素。

新市场

Nvidia公司在2025年进入多个新市场,包括汽车、机器人和医疗人工智能应用。自动驾驶领域尤为突出,Drive平台为自动驾驶汽车提供硬件和软件。首席执行官黄仁勋预计2026财年汽车收入将达到$50亿,比2025财年增长194%。人工智能数据中心支出到2028年可能每年超过$1万亿,自动驾驶汽车代表另一个万亿美元机会。人工智能芯片的总可寻址市场预计到2027年达到$4000亿。

Nvidia公司在2025年推出的新产品针对大型市场机会:

- 人工智能计算芯片的总可寻址市场预计到2028年达到$5630亿。

- 人工智能网络芯片可能达到$1190亿。

- Blackwell人工智能GPU和数据中心解决方案预计推动增长,2026财年数据中心收入预计为$1838亿。

- Blackwell收入可能从$30-40亿跃升至$751亿。

- 分析师估计数据中心收入在$1524亿至$2360亿之间。

- 全球主权人工智能基础设施的扩展支持这些大型市场估计。

Nvidia公司进入汽车、机器人和医疗人工智能应用领域创造了新的增长向量。公司在人工智能芯片和数据中心解决方案的领导地位使其能够在新领域中占据显著市场份额。

NVDU股票行动步骤

买入、持有或卖出

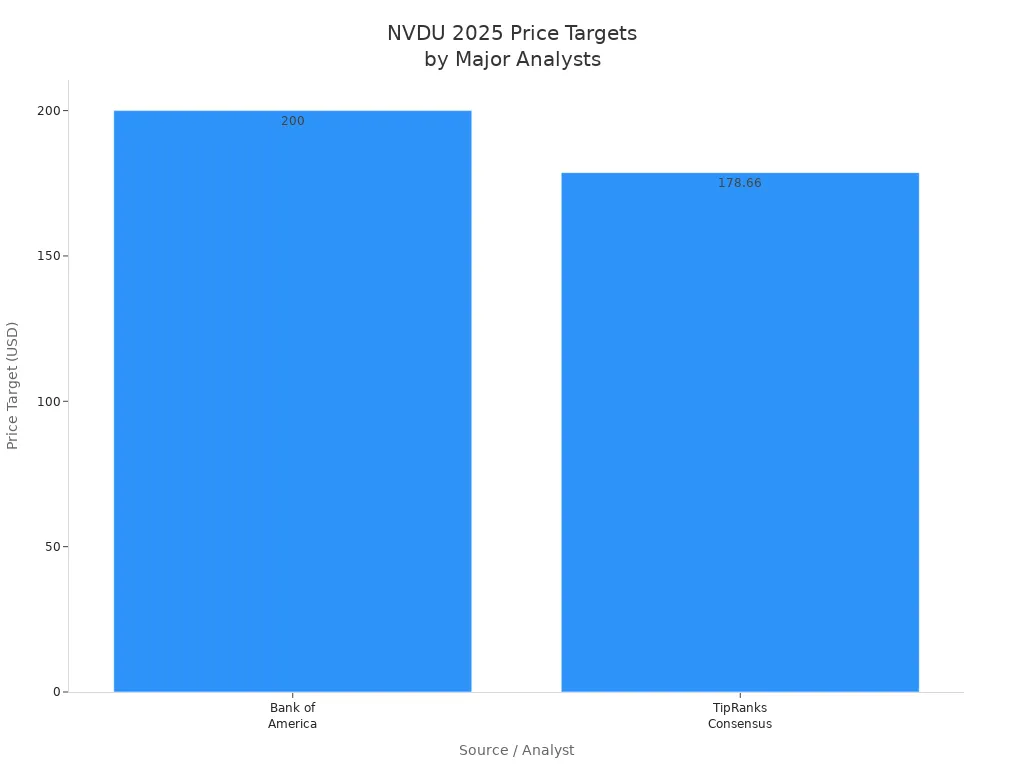

2025年对NVDU股票的分析师情绪存在分歧。大多数主要投资银行和研究公司建议“买入”或“强烈买入”,理由是强劲的收益增长和Nvidia在人工智能硬件中的领导地位。美国银行将NVDU股票列为首选,价格目标提高至$200,并描述其估值具有吸引力。TipRanks共识显示41位分析师中有38位建议买入,平均价格目标为$178.66。福布斯的Beth Kindig预测70%的上涨空间,受Blackwell人工智能架构和强劲GPU销售驱动。一些专家建议谨慎。Motley Fool的Sean Williams建议持有,警告估值泡沫和不可持续的市销率。金融时报的Elliott Management持看跌立场,建议卖出,因担心人工智能炒作和可能的收益失望。

| 来源/分析师 | 推荐 | 2025年价格目标 | 关键点/理由 |

|---|---|---|---|

| 美国银行 | 首选/买入 | $200 | 长期需求强劲;中国关税带来短期阻力;估值吸引人 |

| TipRanks共识 | 强烈买入 | $178.66 | 大多数买入评级;Nvidia预计将优于市场 |

| Beth Kindig(福布斯) | 买入/十年之股 | 未提供 | 预测新型人工智能架构带来70%上涨空间 |

| Sean Williams(Motley Fool) | 持有/谨慎 | 未提供 | 警告估值泡沫;预计GPU短缺缓解 |

| Elliott Management(FT) | 卖出/看跌 | 未提供 | 认为人工智能炒作被夸大;警告估值风险 |

大多数分析师建议买入NVDU股票以获得人工智能驱动的增长敞口,但一些人因估值风险和市场波动建议持有或卖出。投资者应根据风险承受能力和投资期限调整决策。

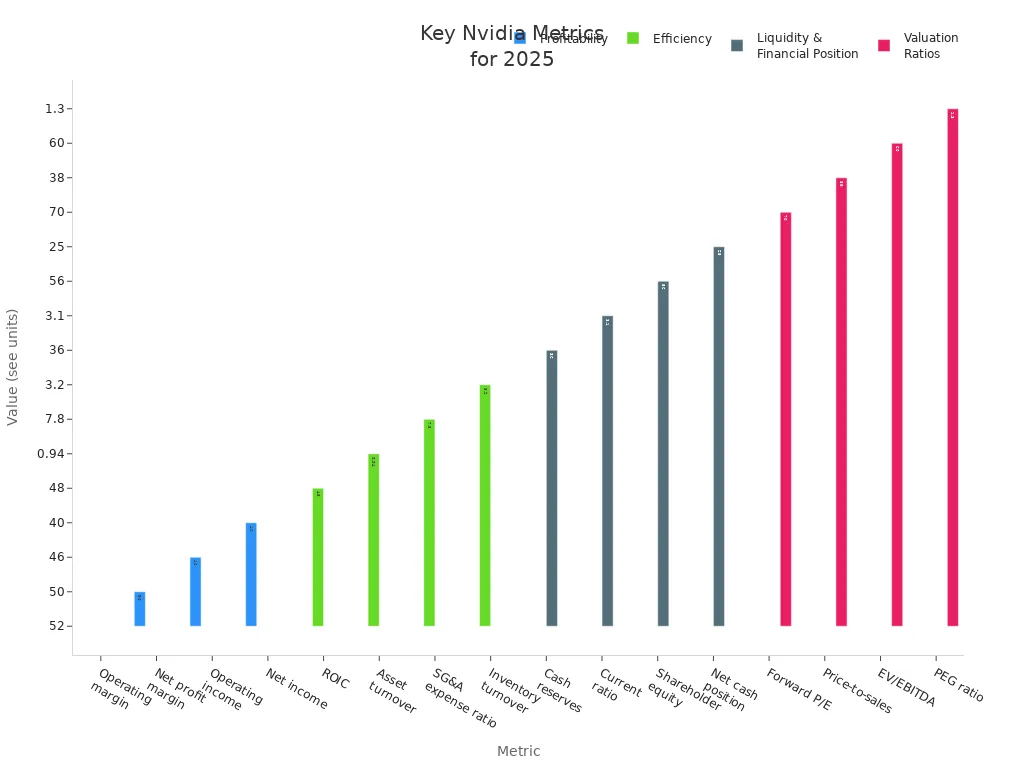

需关注的关键指标

监控关键财务和运营指标有助于投资者评估Nvidia在2025年的表现。最重要的指标包括:

| 指标类别 | 关键指标和数值 |

|---|---|

| 盈利能力 | 运营利润率:52%,净利润率>50%,运营收入:$460亿,净收入:$400亿 |

| 效率 | 投资回报率:48%,资产周转率:0.94,员工人均净利润:>$160万,销售、一般和管理费用比率:7.8%,库存周转率:3.2,应收账款周转天数:28天,研发占收入比例:~12% |

| 流动性和财务状况 | 现金储备:$360亿,债务权益比:<0.1,流动比率:3.1,股东权益:$560亿,净现金头寸:$250亿+,信用评级:AA+ |

| 增长 | 2025财年收入:>$880亿(同比增长44%),2025年第三季度数据中心收入:$308亿(同比增长100%),2025财年每股收益:>$15(同比增长51%) |

| 估值比率 | 远期市盈率:70,市销率:38,企业价值/息税折旧摊销前利润:60,市盈增长比率:1.3,自由现金流收益率:0.85% |

| 市场与运营 | 贝塔系数:1.29,每日交易量:>4100万股,期权隐含波动率:45%,人工智能驱动产品线,与主要云提供商的合作关系 |

投资者应跟踪收益报告、数据中心收入和毛利率。与中国政策、竞争发展和估值比率的变化也需要关注。所有货币参考请查看当前汇率。

提示:定期审查季度收益、分析师升级和监管新闻,以了解NVDU股票表现。

Nvidia的2025年表现凸显了强劲的收入增长、稳健的利润率和在人工智能、游戏和新市场的扩展机会。下表总结了最重要的要点:

| 方面 | 细节 |

|---|---|

| 2025财年第四季度收入 | $393亿(查看汇率) |

| 每股收益 | $0.89,高于预期 |

| 毛利率 | 73.5%,显示定价实力 |

| 数据中心增长 | 同比93% |

| 前瞻指引 | 上调收入展望,扩大回购 |

| 主要风险 | 人工智能电力需求、对中国的出口限制、行业波动 |

| 机会 | 人工智能领导地位、机器人、自动驾驶、量子计算 |

保持平衡方法。监控季度收益、监管变化和技术趋势,以在这个动态市场中保持领先。

常见问题

2025年NVDU股票投资者的主要风险是什么?

投资者面临竞争、监管变化和地缘政治问题(尤其是与中国的关系)的风险。如果贸易政策发生变化,波动可能增加。监控季度收益和政策更新有助于管理这些风险。

Nvidia的估值与行业同行相比如何?

Nvidia的市盈率和市销率高于大多数半导体公司。这种溢价反映了强劲的增长预期。投资者可在此查看当前汇率。

投资者应跟踪哪些财务指标以评估NVDU股票?

关键指标包括收入增长、毛利率、每股收益和数据中心收入。投资者还应关注现金储备和估值比率。这些指标提供对Nvidia财务健康的洞察。

与中国的地缘政治紧张局势如何影响Nvidia的展望?

地缘政治紧张局势可能影响Nvidia的供应链、销售和监管环境。最近的协议允许向中国销售一些产品,但增加了法律和财务不确定性。投资者应密切关注政策变化。

Nvidia支付显著股息吗?

Nvidia的股息收益率低至0.02%。公司将大部分利润重新投资于研发。寻求更高收入的投资者可考虑其他科技股票或香港银行。

Nvidia 在 2025 年的表现为投资者提供了一个重要的启示:尽管增长潜力巨大,但风险同样不容忽视。要驾驭其高波动性、地缘政治逆风和高估值,除了坚实的投资理念,还需要一个可靠的金融平台来处理全球市场的复杂性。BiyaPay 正是为此而生。我们一体化的全球金融账户简化了投资美股等高增长股票的流程,让您无需再为传统国际银行的繁琐手续而烦恼。通过我们的实时汇率查询服务和极低的汇款费用,您可以快速透明地管理您的资金。此外,我们的平台还提供港股市场准入,助您实现分析师所建议的多元化投资,构建平衡的投资组合。不要让金融后勤问题拖慢您的脚步。立即注册,全面掌控您的全球投资。

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。