港股交易盈利需要缴哪些税,实际操作中如何合规

Image Source: pexels

港股交易常见税种包括印花税、个人所得税和资本利得税。中国个人通过沪港通或深港通投资港股,资本利得暂免个人所得税至2027年底。直接港股账户获利需按20%税率申报个人所得税。内地公司投资港股涉及企业所得税和增值税。香港公司仅需缴纳印花税,资本利得税通常不适用。税务机关加强监管,投资者需关注合规申报与税务风险。

核心要点

- 港股交易主要涉及印花税、个人所得税和资本利得税,投资渠道不同,税务政策也不同。

- 通过沪港通或深港通投资港股,资本利得暂免个人所得税,但股息红利需缴纳20%个人所得税。

- 直接在香港券商开户交易港股,需按20%税率申报个人所得税,未申报将面临补税和滞纳金风险。

- 内地公司投资港股需缴纳企业所得税和印花税,且资金流动必须合规,避免税务处罚。

- 香港公司港股交易需缴纳印花税和利得税,但享有资本利得税免征和部分税收优惠政策。

港股交易税种

Image Source: pexels

印花税

印花税是港股交易中最常见的税种之一。投资者在买卖港股时,需按照成交金额缴纳印花税。

- 印花税的征收标准为成交金额的0.1%,以美元(USD)计价,按照当前汇率(1 USD ≈ 7.8 HKD)换算。

- 印花税实行双边收取,买方和卖方各自缴纳。每笔交易金额不足一美元时,按一美元计。

- 港股通ETF和港股通股本认股权证交易暂时免征印花税。

- 最新印花税费率仍为0.1%。

投资者在进行港股交易时,无论通过沪港通、深港通还是直接在香港券商开户,都需缴纳印花税。印花税属于交易环节的固定成本,无法规避。

个人所得税

个人所得税主要针对投资者因港股交易获得的资本利得和股息红利。中国个人投资者通过沪港通或深港通买卖港股,资本利得暂时免征个人所得税,政策有效期至2027年底。

但如果投资者直接在香港券商开设账户进行港股交易,需按照20%的税率申报并缴纳个人所得税。税务机关要求投资者如实申报港股交易所得,否则存在补税和滞纳金风险。

此外,港股通投资者获得的股息红利,由中国结算代扣20%个人所得税。部分H股在派息前已预扣10%所得税,港股通渠道还需再缴纳20%,实际税负较高。中国监管机构正在研究优化红利税政策,以减轻投资者负担。

提示:投资者应关注个人所得税的申报流程,及时了解政策变化,避免因疏忽导致税务风险。

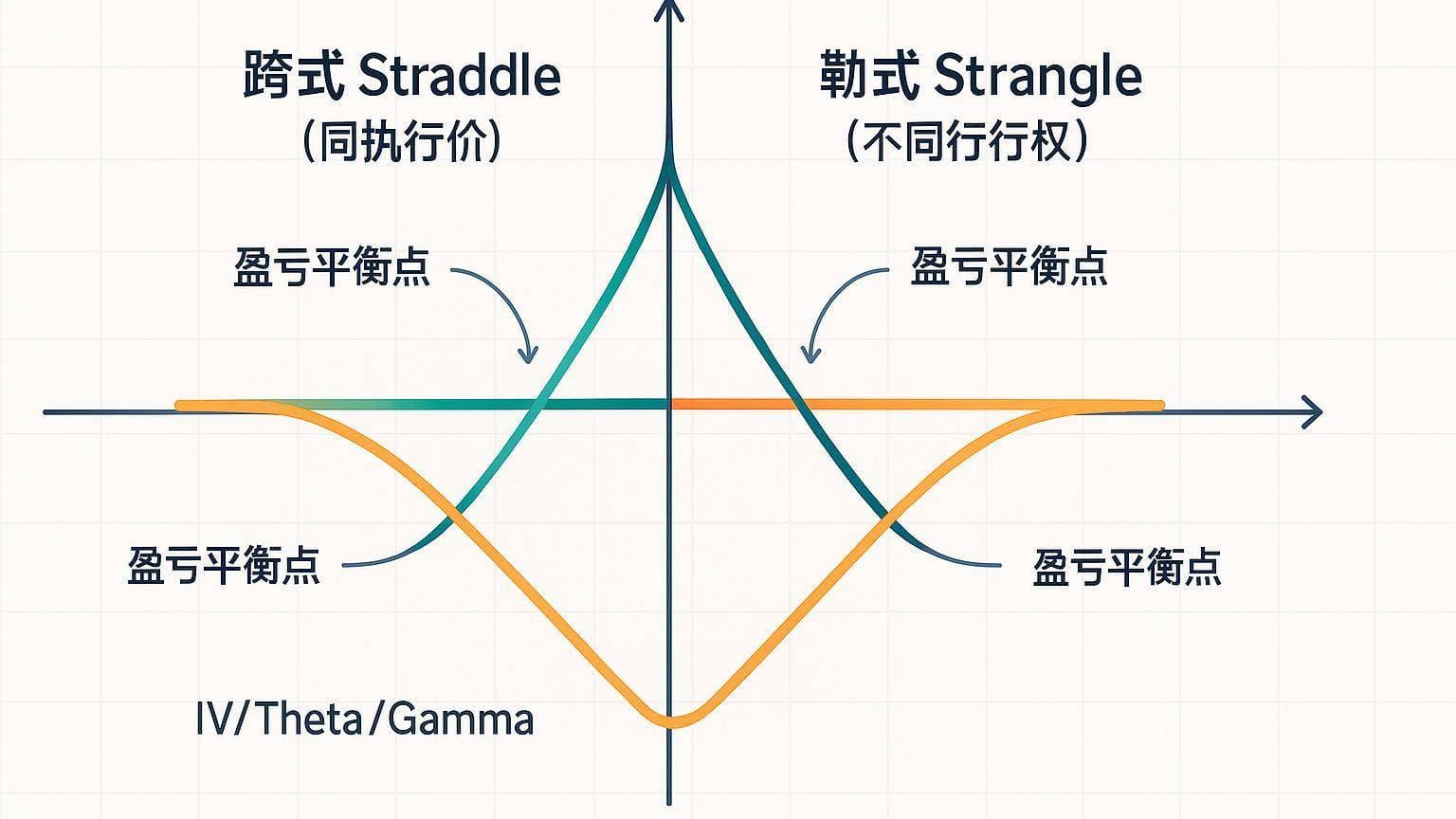

资本利得税

资本利得税是指投资者因买卖股票获得的价差收益需缴纳的税种。香港与中国在资本利得税政策上存在明显差异。下表对比了两地主要税收政策:

| 税种/政策 | 香港情况 | 中国情况 |

|---|---|---|

| 资本利得税 | 免征资本利得税,投资者股价波动收益免税 | 需缴纳相关资本利得税,政策较严格 |

| 红利税 | 通过香港直接开户投资,绝大多数情况下免征红利税;H股需缴纳10%个人所得税 | 中国投资者通过港股通投资港股,股息红利需缴纳20%个人所得税,存在双重征税问题 |

| 交易印花税 | 0.1%,双边征收(2023年11月下调) | A股印花税0.5‰,单边征收 |

| 其他交易费用 | 包括交易佣金、交易征费(0.027‰)、交易费(0.05‰)、系统使用费(0.5港元/笔)、结算费(0.02‰) | 具体费用因券商和交易所不同,通常较高 |

| 税收政策特点 | 低税率、无增值税和营业税,离岸利润可申请豁免 | 税收政策严格,资本市场收益需缴税 |

投资者通过沪港通、深港通投资港股,资本利得暂时免征个人所得税。直接在香港券商开户进行港股交易,需依法申报资本利得并缴纳个人所得税。投资者应根据自身身份和投资渠道,合理规划税务申报,降低税务风险。

内地个人税务

沪港通/深港通

中国个人通过沪港通或深港通投资港股时,资本利得暂时免征个人所得税。投资者获得的股息红利,由中国结算以20%的税率直接代扣个人所得税。投资者无需自行申报,整个代扣流程由中国结算统一完成。目前,港股通投资暂未适用中港税收协定,投资者无法享受股息税率的减免优惠。这样一来,投资者在获得红利时,实际到账金额会减少,但申报流程变得简单。

直接港股账户

如果中国个人直接在香港券商开设港股账户进行交易,所有港股买卖所得都属于境外所得。根据相关政策,股票交易所得属于财产转让所得,适用20%的税率按次征收。投资者需要在取得收益后,主动向税务机关申报并缴纳个人所得税。申报流程包括填写境外所得申报表、上传相关交易凭证,并在规定时间内完成纳税。税务机关近年来加强了对境外投资所得的稽查,未依法申报或少申报的个人,税务机关会要求补缴税款并加收滞纳金。滞纳金自补缴期限起每日按万分之五计收,通常追溯近三年内的未申报所得,特殊情况可延长追溯期。

股息红利税

港股投资者通过沪港通或深港通获得的股息红利,由中国结算统一代扣20%个人所得税。投资者无需自行申报,整个流程高效便捷。直接通过香港券商账户获得的股息红利,同样需要按照20%的税率申报个人所得税。税务部门会通过电话、短信、APP等多种方式通知纳税人补申报补缴。投资者应及时补正少报、漏报的境外所得,否则将面临补税和滞纳金等处罚。合规申报不仅能避免税务风险,也有助于个人信用的维护。

内地公司税务

税种与申报

中国公司投资港股时,主要涉及企业所得税和印花税。企业所得税适用于公司因港股买卖获得的资本利得,税率为25%。公司在买卖港股时,还需按照成交金额的0.1%缴纳印花税。公司应在取得港股交易收益后,及时向税务机关申报并缴纳相关税款。申报流程包括准备交易凭证、填写企业所得税申报表,并在规定期限内完成纳税。若公司未按时申报,税务机关会要求补缴税款,并加收滞纳金。公司还需关注港股分红所得,按照规定纳税。合理规划税务申报,有助于降低税务风险。

资金流动

中国公司跨境投资港股时,资金流动合规尤为重要。公司必须以自身名义完成出口报关,确保海关系统有真实出口记录。合规出口报关是资金合法回流的基础。若采用买单出口等违规方式,税务部门会严查,企业可能面临处罚。个人账户收款风险较大,税务机关通过智能监控系统加强监管。个人账户收款常导致内外账不一致,缺失原始凭证,可能被认定为虚假交易,需补缴增值税、企业所得税及个人所得税,并承担罚金和滞纳金。“三流不一致”问题突出,合同信息流、资金流和货物流不匹配,企业可能失去出口退税资格,税负增加,甚至被认定偷税漏税。公司应规范报关流程,正确履行纳税义务,保障资金安全回流和合规经营。

香港公司港股交易

印花税政策

香港公司在进行港股交易时,必须缴纳印花税。印花税的标准为成交金额的0.13%,买卖双方各自承担。无论公司通过香港本地券商还是港股通渠道买卖股票,都需要按照这一比例缴纳印花税。以当前汇率(1 USD ≈ 7.8 HKD)计算,投资者可以根据实际成交金额换算出应缴税额。印花税属于交易环节的固定成本,无法豁免。与中国A股市场相比,香港印花税率较低,且征收方式更为简单。

利得税

香港公司在港股交易中获得的利润,通常需要缴纳利得税。香港采用地域来源原则,只有源自香港的收入才需缴纳利得税。标准利得税税率为16.5%。如果公司年营业额不超过200万港元(约合25.6万美元),可享受8.25%的优惠税率。公司通过香港交易所直接买卖股票获得的收益,属于应税收入。若公司通过持有其他公司股份获得股息收入,通常可免征利得税。公司应按时申报利得税,即使没有盈利或处于零申报状态,也需履行报税义务。

税收优惠

香港公司享有多项税收优惠政策。首先,香港不征收资本利得税,港股交易产生的价差收益无需缴纳此类税费。其次,部分小型公司可享受较低的利得税税率。公司注册流程简便,包括公司名称查册、提交注册文件、政府审核发证、制作印章、开立香港银行账户、申请税务登记等环节。注册过程通常在3-5个工作日内完成。公司成立后,需安排会计和审计服务,定期提交年报和更新董事股东信息。公司如需申请税收豁免,需提供业务说明和审计报告。香港税务机关要求所有公司按时报税,确保合规经营。

提示:香港公司在港股交易中应关注印花税和利得税的申报,合理利用税收优惠政策,确保税务合规。

合规与风险

Image Source: pexels

申报流程

投资者在港股交易中获得收益后,需要在每年3月1日至6月30日的申报窗口期内,按规定向税务机关申报境外所得。申报流程包括:

- 登录个人所得税App或税务网站,填写境外所得申报表。

- 上传港股交易相关凭证,如交易流水、结算单等。

- 按照20%税率计算应纳税额,完成线上缴税。

税务机关为纳税人提供线上申报渠道,简化流程。投资者应主动整理材料,避免因资料不全影响申报进度。

CRS与稽查

CRS机制自2018年实施后,中国与全球100多个国家和地区实现金融账户信息交换,2025年将扩大至150余个司法管辖区。税务机关通过CRS机制获取境外金融账户信息,结合金税四期系统和AI分析技术,对港股交易的股息、资本利得等所得进行监控。

税务机关重点关注高净值人士、大额频繁交易账户和上市公司股东。对未申报或虚假申报行为,税务机关采用提示、督促、约谈、稽查、公开曝光的五步工作法。未按规定申报将面临补税和滞纳金,金额可能从几万美元到上百万美元不等。

优化建议

投资者应主动自查自报,配合税务部门,整理好所有港股交易相关材料。建议按年度盈亏互抵原则合理申报,遇到疑问及时与税务机关沟通。部分投资者选择通过港股通渠道参与交易,利用资本利得税暂免政策降低补税风险,但需权衡不能参与打新等限制。

合理利用税收优惠政策,选择合适的投资渠道,有助于降低税务风险,保障资产安全。

投资者和企业在港股投资时,需关注税务合规。香港只对本地利润征税,离岸利润可豁免,股权转让利得免征资本利得税。中国对港股通投资暂免资本利得税,但通过香港券商账户直接投资需申报并缴税。税务机关利用CRS和大数据加强监管,未及时申报会被追缴税款和滞纳金。建议投资者合理选择投资渠道,利用税收优惠,按时申报,避免因疏忽带来经济损失。

FAQ

港股交易印花税如何计算?

投资者买卖港股时,需按成交金额的0.13%缴纳印花税。买方和卖方各自承担。以1 USD ≈ 7.8 HKD计算,实际税额可换算得出。

通过沪港通投资港股需要缴纳哪些税?

投资者通过沪港通买卖港股,资本利得暂时免征个人所得税。股息红利由中国结算代扣20%个人所得税。印花税仍需缴纳。

直接用香港券商账户交易港股如何申报税务?

投资者通过香港券商账户获利,需按20%税率申报个人所得税。应在每年申报期内通过个人所得税App或税务网站完成申报。

香港公司港股交易利润是否需要缴税?

香港公司港股交易利润需缴纳利得税,税率为16.5%。若年营业额不超过200万港元(约合25.6万美元),可享受8.25%优惠税率。

未按规定申报港股交易所得会有什么后果?

税务机关会要求补缴税款,并加收滞纳金。滞纳金每日按万分之五计算。长期未申报还可能影响个人信用记录。

你在了解港股交易的税务细节后,不难发现,合规操作至关重要,但复杂的申报流程和潜在的税务风险依然是投资者的一大痛点。无论你是通过港股通还是香港券商直接交易,都可能面临多重税费和不透明的资金流动问题。BiyaPay 的出现,正是为了解决这些挑战,为你提供一个更全面、更高效的跨境金融解决方案。我们支持多种法币与数字货币的相互转换,让你无需复杂的海外银行账户,即可在一个平台同时参与美股和港股股票的投资,轻松实现资产配置。通过我们的实时汇率查询功能,你可以随时掌握最优兑换时机,并以低至 0.5% 的汇款手续费,确保每一笔资金都能物超所值。告别繁琐流程和不透明费用,即刻注册 BiyaPay,开启你的智能投资新旅程。

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。