解释美国股息税收

图片来源: pexels

当你从股票或共同基金收到股息时,你需要纳税。你看到的股息税收方式取决于你收到的是合格股息还是普通股息。美国国税局(IRS)对合格股息按较低税率纳税,而普通股息按你的常规所得税率纳税。你的收入水平也会影响你需要支付的股息税。美国股息税收可能看起来复杂,因为你会看到美国股息以不同方式纳税。你需要了解规则以明白自己的股息税单。

关键要点

- 股息来自公司利润,可以按合格或普通股息纳税,合格股息税率较低。

- 要获得较低的股息税率,你必须持有股票一段时间并满足IRS关于股息来源的规则。

- 你必须在IRS Form 1099-DIV上报告所有股息收入,并在纳税申报表中包括,以避免罚款。

- 像罗斯IRA这样的税收优惠账户可以帮助你减少或延迟股息税,让你的投资更有效地增长。

- 使用持有股票更长时间、税收损失收割和将投资放置在正确账户等策略可以降低你的股息税单。

美国股息如何纳税

图片来源: unsplash

什么是股息

当公司将其利润作为股东分给你时,你会收到股息。IRS定义股息为包括现金、股票甚至财产的支付。你最常见到股息以现金支付,但有时公司会给你额外的股票或其他资产。这些支付通常来自公司的收益和利润。如果公司支付的金额超过其收益,超出部分不按股息纳税。相反,它会减少你的投资成本基础,超过该基础的任何金额成为资本收益。

IRS承认几种类型的股息。以下是你可能遇到的一些最常见类型的表格:

| 股息类型 | 描述 |

|---|---|

| 普通股息 | 支付给所有股东的现金或资产,通常来自利润。 |

| 优先股息 | 支付给优先股持有者,通常按固定利率。 |

| 累积股息 | 未支付的优先股息累积直到支付。 |

| 非累积股息 | 未支付时不累积的优先股息。 |

| 参与股息 | 如果公司表现良好,优先股息可能会增加。 |

| 非参与股息 | 优先股息永不超过设定利率。 |

| 股票股息 | 代替现金给予额外股票,通常是你持有股票的一小部分百分比。 |

| 清算股息 | 返还你的原始投资,而非利润的支付。 |

| 特殊(超常)股息 | 一次性、比平时更大的支付。 |

| 以实物支付的股息 | 代替现金给予额外股票,匹配股息的价值。 |

| 票据股息 | 代替现金给予的承诺票据,稍后支付。 |

你需要知道股息如何纳税,因为IRS对每种类型的处理方式不同。例如,大多数现金股息计为普通或合格股息,但清算股息不算。如果你一年收到10美元或更多的股息,你必须在Form 1099-DIV上报告大多数股息。

当你收到股息收入时,你必须遵循一个流程来计算你的税收。以下是主要步骤:

- 根据IRS规则将股息分类为合格或普通股息。

- 检查你是否在除息日附近持有股票超过60天。

- 确保你的持有期包括除息日。

- 使用正确的税率:普通股息按普通所得税率,合格股息按长期资本利得税率。

- 如果你有高收入,添加额外的税收,如净投资收入税。

- 使用IRS表格(如Form 1099-DIV)报告你的股息收入。

提示: 始终保留你的股息对账单并检查你的持有期。这有助于你了解股息如何纳税并避免在纳税申报表上出错。

为什么公司支付股息

公司出于几个原因支付股息。当你收到股息支付时,你获得公司利润的一部分。许多公司支付股息以奖励忠诚股东并吸引新投资者。以下是公司选择支付股息的一些主要原因:

- 股息为你提供稳定回报。许多公司每年增加派息,这可以帮助你的投资随时间增长。

- 股息显示公司财务健康。公司必须有真实的现金流来支付股息,因此长期支付历史可以显示实力。

- 股息可以降低你的投资风险。当股票市场下跌时,股息支付可以帮助抵消你的损失。

- 合格股息的税率低于常规收入。这为你提供了税收优势,特别是如果你处于较高的税级。

- 股息有助于保护你的资金免受通货膨胀影响。定期支付可以使你的投资价值增长快于价格上涨。

当公司宣布股息增加时,你经常会看到股价上涨。这是因为投资者认为更高的股息是良好财务健康的标志。另一方面,如果公司削减股息,股价可能会下跌。投资者对股息新闻反应强烈,因为它预示着公司对未来的预期。

你应该关注美国股息,因为它们在你的总投资回报中扮演重要角色。从1980年到2019年,标普500大约75%的回报来自股息。了解股息如何纳税以及公司为何支付股息有助于你做出更好的投资选择。

合格股息与普通股息

合格股息要求

你需要知道股息计为合格股息的规则。IRS设定了明确的要求。如果满足这些要求,你在股息收入上的税款会减少。以下是主要规则:

- 股息必须来自美国公司或合格的外国公司。

- 你必须在除息日前60天开始的121天期间内持有股票超过60天。

- 对于优先股,你必须在除息日前90天开始的181天期间内持有超过90天。

- 股息不能来自某些来源,如房地产投资信托(REITs)、主有限合伙(MLPs)或免税组织。

- 除息日是新买家不再获得下一股息的第一天。

持有期规则对股息的税收处理很重要。如果你的持有时间不够,股息变为非合格股息。你将支付更高的税率。下面的表格显示持有期如何运作:

| 方面 | 要求 | 详情 |

|---|---|---|

| 普通股持有期 | 至少61天 | 在除息日前60天开始的121天期间内 |

| 优先股持有期 | 至少91天 | 在除息日前90天开始的181天期间内 |

| 持有期包括 | 包括出售日期 | 不包括购买日期 |

| 未满足持有期 | 普通所得税 | 没有合格股息的较低税率 |

合格股息按长期资本利得税率纳税。这些税率为0%、15%或20%,取决于你的收入。这种特殊的股息税收处理可以为你节省很多钱。

普通股息税收处理

普通股息,也称为非合格股息,不满足IRS对合格股息的规则。你按常规所得税率对这些纳税。这个税率最高可达37%。来自REITs、MLPs和货币市场基金的大多数应税股息计为非合格股息。如果你的持有期不符合要求,你的股息税会增加,因为IRS将你的支付视为普通收入。

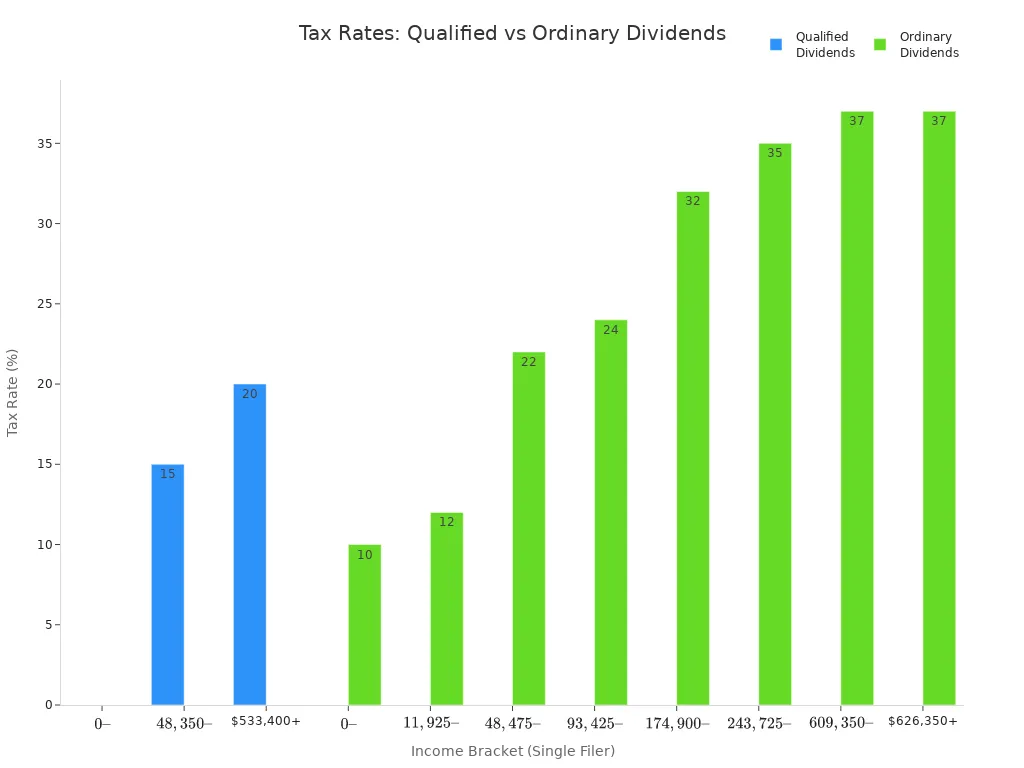

下面的图表显示你为普通股息支付的税款与合格股息相比多多少:

你应该始终检查你的股息是合格还是非合格的。这有助于你规划股息税并避免意外。记住,股息的税收处理会影响你的总回报。如果你想降低税款,尽量持有股票足够长时间以获得合格股息税率。

注意: 非合格股息收入可能将你推入更高的税级。始终检查你的持有期和股息来源,确保获得最佳税收处理。

股息税率

了解股息税率有助于你规划投资并避免纳税时的意外。你对合格股息和普通股息支付不同的税率。你的申报状态和收入水平也会影响你需要支付的税款。一些州会增加自己的税收,外国投资者面临特殊规则。

合格股息税率

你对合格股息支付较低的税率。IRS使用与长期资本利得相同的税率。在2025年,你会看到三种可能的联邦税率:0%、15%或20%。你的申报状态和应税收入决定哪种税率适用于你。

例如,如果你是单身申报,你在应税收入高达$48,350时对合格股息支付0%的税。如果你的收入在$48,351到$517,200之间,你支付15%。超过$517,200的任何金额按20%纳税。已婚联合申报的夫妇在$96,700以下支付0%,在$96,701到$600,050之间支付15%,超过$600,050支付20%。户主有类似的税级,数字略有不同。

以下是2025年合格股息的联邦税率表格:

| 申报状态 | 0%税率上限 | 15%税率范围 | 20%税率以上 |

|---|---|---|---|

| 单身 | $48,350 | $48,351 – $517,200 | $517,200 |

| 已婚联合申报 | $96,700 | $96,701 – $600,050 | $600,050 |

| 户主 | $64,400 | $64,401 – $551,350 | $551,350 |

如果你是单身申报者,收入为$50,000,你对合格股息支付15%。如果你是已婚联合申报,收入相同,你支付0%。这种分级系统奖励长期投资者,帮助你保留更多的投资收入。

提示: 在估算股息税率之前,始终检查你的申报状态和应税收入。这有助于你避免支付比所需更多的税款。

普通股息税率

普通股息,也称为非合格股息,不满足IRS对合格股息的规则。你按常规所得税率对这些纳税。在2025年,普通股息的税率范围从10%到37%。这些税率与你的其他收入(如工资或利息)的税级相匹配。

以下是2025年适用于普通股息的联邦普通所得税率表格:

| 税率 | 单身(应税收入) | 已婚联合申报 | 户主 |

|---|---|---|---|

| 10% | $0 – $11,600 | $0 – $23,200 | $0 – $16,550 |

| 12% | $11,601 – $47,150 | $23,201 – $94,300 | $16,551 – $63,100 |

| 22% | $47,151 – $100,525 | $94,301 – $201,050 | $63,101 – $100,500 |

| 24% | $100,526 – $191,950 | $201,051 – $383,900 | $100,501 – $191,950 |

| 32% | $191,951 – $243,725 | $383,901 – $487,450 | $191,951 – $243,700 |

| 35% | $243,726 – $609,350 | $487,451 – $731,200 | $243,701 – $609,350 |

| 37% | $609,351+ | $731,201+ | $609,351+ |

如果你收到非合格股息,你按这些税率纳税。例如,如果你的应税收入为$60,000,单身申报,你对普通股息支付22%。来自REITs、MLPs和一些共同基金的大多数股息计为非合格股息。如果你的股票持有期不符合要求,你的股息也变为非合格股息。

注意: 普通股息可能将你推入更高的税级。始终检查你的股息是合格还是非合格的,以获得最佳税收处理。

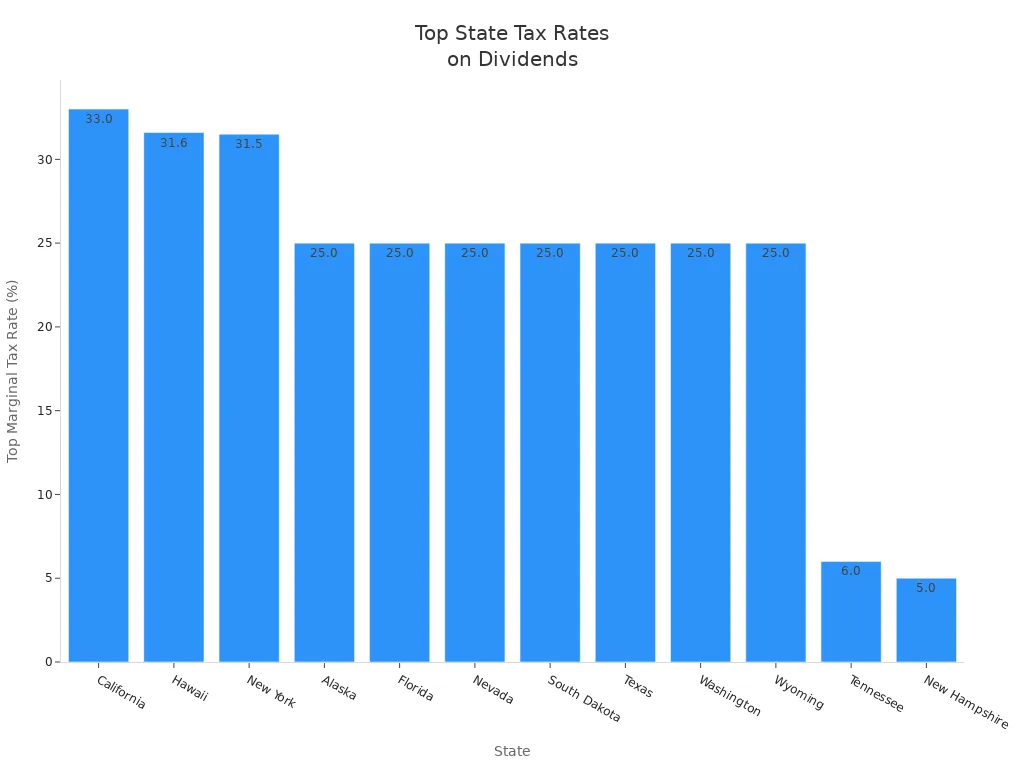

州和外国股息税

你可能还需要为股息支付州税。每个州设定自己的规则。一些州,如加利福尼亚、夏威夷和纽约,对股息的最高边际税率很高。其他州,如佛罗里达、德克萨斯和内华达,完全不纳税。加利福尼亚的联邦和州最高边际税率合计可高达33%。

以下是主要美国州的股息最高边际税率的表格:

| 州 | 股息最高边际税率(%) | 备注 |

|---|---|---|

| 加利福尼亚 | 33.0 | 股息税率最高的州 |

| 夏威夷 | 31.6 | 第二高 |

| 纽约 | 31.5 | 第三高 |

| 阿拉斯加 | 25.0 | 无州所得税;仅联邦税率 |

| 佛罗里达 | 25.0 | 无州所得税;仅联邦税率 |

| 内华达 | 25.0 | 无州所得税;仅联邦税率 |

| 南达科他 | 25.0 | 无州所得税;仅联邦税率 |

| 德克萨斯 | 25.0 | 无州所得税;仅联邦税率 |

| 华盛顿 | 25.0 | 无州所得税;仅联邦税率 |

| 怀俄明 | 25.0 | 无州所得税;仅联邦税率 |

| 田纳西 | 6.0 | 专门对股息纳税 |

| 新罕布什尔 | 5.0 | 专门对股息纳税 |

如果你居住在没有所得税的州,你只支付联邦税率。如果居住在高税州,你的总股息税率可能高得多。

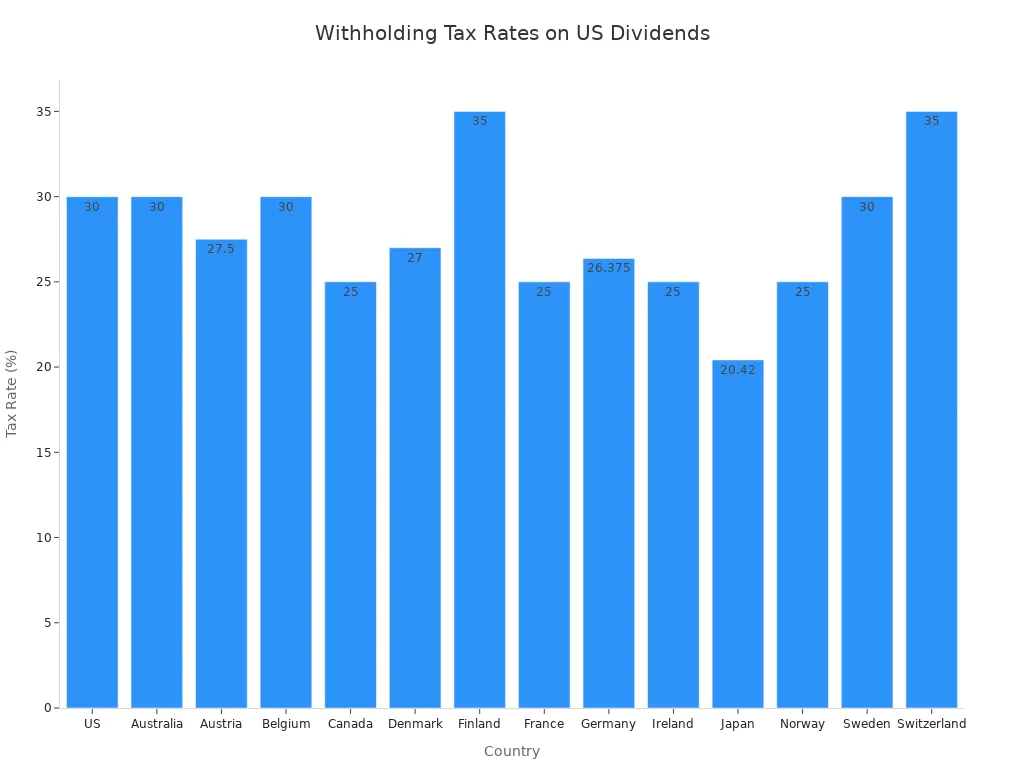

外国投资者面临另一层税收。美国对支付给非居民外国人的股息预扣30%的税。一些国家与美国有税收协定,可以降低这个税率。要获得较低的协定税率,你必须向你的经纪人提交Form W-8 BEN。经纪人随后在Forms 1042和1042-S上报告你的支付。

以下是按国家对美国股息的法定预扣税率的表格:

| 国家 | 法定股息预扣税率 |

|---|---|

| 美国 | 30% |

| 澳大利亚 | 30% |

| 奥地利 | 27.5% |

| 比利时 | 30% |

| 加拿大 | 25% |

| 丹麦 | 27% |

| 芬兰 | 35% |

| 法国 | 25% |

| 德国 | 26.375% |

| 爱尔兰 | 25% |

| 日本 | 20.42% |

| 挪威 | 25% |

| 瑞典 | 30% |

| 瑞士 | 35% |

如果你从美国以外投资,始终检查你的国家是否有税收协定。这可以帮助你降低股息税并保留更多投资收入。

提示: 州税和外国税可能很快累积。在计算总股息税率时始终包括它们。

报告股息收入

图片来源: pexels

IRS Form 1099-DIV

当你收到股息收入时,你的银行或经纪人会向你发送IRS Form 1099-DIV。这个表格帮助你在纳税申报表上正确报告股息收入。你应该检查表格上的每个框,看看你收到了哪种收入。以下是你在Form 1099-DIV上会找到的内容:

- 普通股息出现在框1a。你将这个金额输入到Form 1040的第3b行。

- 合格股息显示在框1b。你将这个输入到Form 1040的第3a行。

- 资本利得分配和其他特殊支付也会出现在表格上。

- 如果你的普通股息超过$1,500,或者你有属于他人的股息,你必须提交Schedule B。

- 表格附带说明,帮助你理解每个框。

提示: 始终保留你的Form 1099-DIV并检查是否有错误。这有助于你避免与IRS的问题。

纳税申报表报告

你需要每年在纳税申报表上报告股息收入。如果你的总应税利息和股息超过$1,500,或你有外国账户,你必须使用Schedule B。Schedule B分为两部分。第一部分涵盖利息收入,第二部分涵盖股息收入。你列出Form 1099-DIV上的每个股息,分别显示普通和合格股息。完成Schedule B后,将总数转移到Form 1040的相应行。如果有外国账户或投资,你可能需要提交额外的表格,如Form 8938或FBAR。准确报告有助于你避免罚款并确保支付正确的股息税。

股息的额外税收

如果你有高收入,你可能需要支付一种称为净投资收入税(NIIT)的额外税。这个税率为3.8%,适用于你的调整后总收入(MAGI)超过一定限额的情况。单身申报者的限额为$200,000。已婚联合申报的夫妇为$250,000。NIIT涵盖净投资收入,包括合格和普通股息收入。你必须使用Form 8960计算并报告这个税。NIIT与其他税是分开的,因此你需要每年检查它是否适用于你。

最小化股息税

税收优惠账户

你可以通过使用税收优惠账户降低股息税。美国最常见的账户是传统IRA、罗斯IRA和401(k)计划。这些账户让你的投资在股息上无需立即纳税。在罗斯IRA中,你的股息免税增长。如果你在59½岁之前且持有账户五年,你可以免税提取你的贡献和收益。这使罗斯IRA成为一个强大的选择,如果你认为退休时的税率会更高。

传统IRA和401(k)的工作方式不同。你在账户中持有股息时无需纳税。当你取款时,你按常规所得税率纳税。这个税率可能高于常规账户中合格股息的税率。传统IRA还要求你在73岁时开始取款,这会影响你的税务规划。罗斯IRA没有这个规则,因此你可以让股息随意增长。

提示: 健康储蓄账户(HSAs)和529计划也提供税收优惠,但它们最适合医疗和教育费用,而不是一般的股息投资。

税收减少策略

你有几种方法可以减少你的股息税单。以下是一些最有效的策略:

| 策略 | 如何帮助你节省税款 |

|---|---|

| 税收高效投资 | 选择支付较少应税股息的指数基金或ETF。 |

| 资产定位 | 将股息股票持有在税收优惠账户中。 |

| 税收损失收割 | 卖出亏损投资以抵消高达$3,000的股息收入。 |

| 持有投资更长时间 | 持有股票超过一年以获得较低的股息税率。 |

| 避免频繁交易 | 减少按较高税率纳税的短期收益。 |

你可以使用税收损失收割来降低应税收入。如果你的损失超过收益,你每年可以用高达$3,000抵消股息收入。任何额外损失可以结转到未来年份。记住,IRS的洗售规则规定,你在卖出亏损股票前后30天内不能购买相同股票。

如果你将应税收入保持在一定水平以下,你可能有资格获得合格股息的0%税率。你可以通过向退休账户或HSAs贡献来实现。将产生收入的资产放在税收递延账户中,将成长型股票放在应税账户中,也可以帮助你管理税收影响。

注意:在更改投资之前,始终检查税收规则。财务顾问可以帮助你找到适合你情况的最佳策略。

你面临的股息税率取决于它们是合格还是普通股息。合格股息税率较低,而普通股息税率可能高得多。

- 股息必须满足持有期和发行人规则才能获得较低税率。

- 你在IRS Form 1099-DIV上报告所有股息收入。

- 像罗斯IRA这样的税收优惠账户帮助你减少税收。

| 特性 | 合格股息(0%、15%、20%) | 非合格股息(10%-37%) |

|---|---|---|

| 税率 | 较低,基于收入 | 较高,与普通收入匹配 |

| 持有期 | 必须满足IRS规则 | 无特殊要求 |

你应该每年审查你的税务情况。税务专业人士可以帮助你避免错误并找到适合你需求的最佳策略。

常见问题

如果你忘记报告股息收入会怎样?

如果你忘记报告股息收入,IRS可能会向你发送通知。你可能需要支付额外的税款、利息或罚款。始终检查你的Form 1099-DIV并在纳税申报表中包括所有股息金额。

如果你将股息再投资,你需要纳税吗?

是的,即使你将股息再投资,你也需要纳税。IRS将再投资的股息视为收入。你必须每年报告它们,就像现金股息一样。

你如何知道你的股息是否合格?

你可以检查你的Form 1099-DIV。合格股息出现在框1b。你还必须满足持有期规则。如果不确定,询问你的经纪人或查看你的账户对账单。

来自外国公司的股息纳税不同吗?

是的,来自外国公司的股息可能需要缴纳外国预扣税。你可能可以在美国纳税申报表上获得这部分税的抵免。始终检查美国与公司所在国家之间的税收协定。

美国股息税收复杂,高税率(普通股息高达37%)和跨境投资的昂贵转账费用增加负担。BiyaPay受美国和新西兰金融监管机构授权,提供汇款手续费低至0.5%的解决方案,远低于银行电汇高达45美元的费用。支持30+法定货币和200+数字货币的实时汇率查询与兑换,覆盖100+国家,定价透明,无隐藏费用。其速捷卡(Biya EasyCard)无年费,支持190+国家支付,适用于Amazon、eBay和PayPal,适合处理投资或税务相关费用。享受当日到账和简便身份验证,简化全球财务管理。立即通过BiyaPay优化您的投资—立即注册!

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。