股息收益率:构建稳健现金流的核心指标

Image Source: pexels

股息收益率在现金流投资中扮演着核心角色。长期来看,在美国主要股市中,股息对投资回报的贡献占比显著。例如:

| 时间段 | 股息贡献 (%) |

|---|---|

| 1940-2024 | 34 |

| 1957-2025 | 24 |

投资者选择高股息收益率的公司,往往能够获得更为稳定的现金流。这些公司具备以下特点:

因此,股息收益率不仅提升长期回报,还增强了投资组合的抗风险能力。如何通过股息收益率筛选优质标的,成为投资者关注的关键。

核心要点

- 股息收益率是评估公司分红能力的重要指标,帮助投资者判断每年通过股息获得的回报。

- 选择高股息收益率的公司可以获得更稳定的现金流,尤其在经济低迷时期。

- 结合股利支付率、ROE和资产负债率等指标,能更全面地评估公司的财务健康和分红可持续性。

- 多维度筛选高质量股息标的,避免仅依赖股息收益率,能有效规避投资风险。

- 动态调整投资组合,定期再平衡资产配置,有助于提升长期回报和抗风险能力。

股息收益率概述

Image Source: unsplash

定义与计算

股息收益率是衡量公司分红水平与股票价格关系的重要指标。投资者通常用它来判断一家公司每年通过股息带来的回报率。计算公式如下:

| 公式 | 说明 |

|---|---|

| 股息收益率 = 股息每股 / 市场价格每股 | 股息每股是公司的年度股息总额除以流通在外的总股数 |

| 市场价格每股是公司的当前股价 |

例如,如果某公司每年每股支付2美元股息,当前股价为40美元,则股息收益率为5%(2 ÷ 40 = 0.05)。投资者可以通过以下方式快速计算:

- 股息收益率 = 每年股息 / 当前股价

- 股息收益率 (%) = 每股股息 ÷ 当前股价

这一指标为投资者提供了直观的收益预期,有助于比较不同公司的分红吸引力。

作用与意义

股息收益率不仅反映公司盈利能力,还体现其分红政策和市场估值水平。较高的股息收益率通常吸引追求稳定收入的投资者,但其可持续性需要关注。如果高收益率源于股价大幅下跌,可能说明公司基本面存在问题。标准普尔500指数公司截至2024年10月的平均股息收益率为1.25%,低于同期美国国债收益率,这反映出市场对大型公司的高估值。

股息收益率对投资现金流的稳定性有重要影响。高股息收益率公司往往被视为安全和稳定的选择,但投资者还需关注股息支付比率、公司盈利质量和资产负债表强度。仅依赖股息收益率可能导致投资集中于基本面较弱的公司,影响长期现金流的稳定。因此,科学分析股息收益率及其背后的财务状况,有助于构建稳健的投资组合。

关键财务指标联动

股利支付率

投资者在评估股息收益率时,常常会结合股利支付率进行分析。股利支付率显示公司将多少利润分配为股息。合理的股利支付率有助于判断公司分红的可持续性。

- 股息收益率反映投资者从股息中获得的回报,股利支付率则揭示公司分红的力度。

- 高股息收益率可能吸引投资者,但若股利支付率过高(如超过100%),公司可能在借用未来收益支付当前股息,这种情况难以长期维持。

- 派息比率为30%的公司,即使盈利暂时下降,也有空间继续分红,显示出更强的抗风险能力。

- 股利支付率常被视为股息可持续性的早期预警系统。投资者需警惕高收益率背后可能隐藏的分红风险。

ROE与资产负债率

ROE(股本回报率)和资产负债率也是筛选稳健分红公司的重要指标。

ROE衡量公司盈利能力,较高的ROE说明公司能够有效利用资本创造利润,增强股息收益率的可靠性。资产负债率则反映公司负债水平。过高的负债可能增加利息支出和违约风险,影响公司维持分红的能力。

投资者在筛选标的时,需综合考虑股息收益率、股利支付率、ROE和资产负债率。只有多维度分析,才能挑选出财务健康、分红可持续的优质公司。例如,美国市场上一些长期稳定分红的公司,往往具备适度的股息收益率、合理的派息比率和稳健的资产负债结构。

股息收益率筛选方法

多维度筛选

投资者筛选高质量股息标的时,通常采用多因子模型。单一依赖股息收益率可能导致忽略公司财务健康和成长性。多维度筛选方法结合了分红、成长、估值和财务稳健等指标。常见筛选标准包括:

- 支付比率:设定最大值(如非房地产信托公司为60-75%),避免公司过度分红影响未来发展。

- 债务与股本比率:控制在1.0以下或与行业平均水平比较,确保公司负债压力可控。

- 股息增长:优选过去5-10年持续增加股息的公司,显示分红政策稳定且具备成长性。

- 自由现金流:要求自由现金流为正且逐年增长,保证公司有能力持续支付股息。

- 估值比率:结合市盈率、市净率、市销率等指标,判断股票价格是否合理。

- ROE(股东权益回报率):衡量公司盈利效率,数值越高说明公司资本利用能力强。

- 当前比率:评估公司短期偿债能力,数值越高风险越低。

研究显示,投资者应关注价值、质量和防御性特征,而不仅仅依赖股息收益率。高股息股票的表现有时不如基于多因素策略的组合。主动投资者通过多维度筛选,可以有效规避分红陷阱,提升投资组合的稳定性。

下表总结了常用的量化筛选标准:

| 指标类型 | 指标名称 | 描述 |

|---|---|---|

| 估值比率 | 市盈率 (P/E) | 股票价格与每股收益的比率 |

| 市净率 (P/B) | 市场价值与账面价值的比较 | |

| 市销率 (P/S) | 股票价格与每股收入的比率 | |

| 增长指标 | 收入增长率 | 年度销售额的增长 |

| 盈利增长率 | 利润随时间的扩展 | |

| 股息增长率 | 股息支付的增长率 | |

| 财务健康指标 | 负债权益比率 | 衡量财务杠杆的指标 |

| 当前比率 | 评估短期偿债能力 | |

| 股东权益回报率 (ROE) | 显示产生利润的效率 |

实际筛选过程中,投资者可以设定多项指标的阈值。例如,筛选未来12个月股息收益率达到75百分位的股票,并排除行业质量评分最低的10%。这种方法有助于挑选出分红可持续、财务稳健的优质公司。

案例研究显示,S&P 500股息贵族指数包含连续25年增加股息的公司。这类投资组合历史表现优于市场平均水平,既能提供稳定收入,也具备资本增值潜力。另一种高收益投资组合专注于收益率超过5%的股票,若这些公司同时具备成长性,投资者可获得可观的现金流。

行业与历史数据

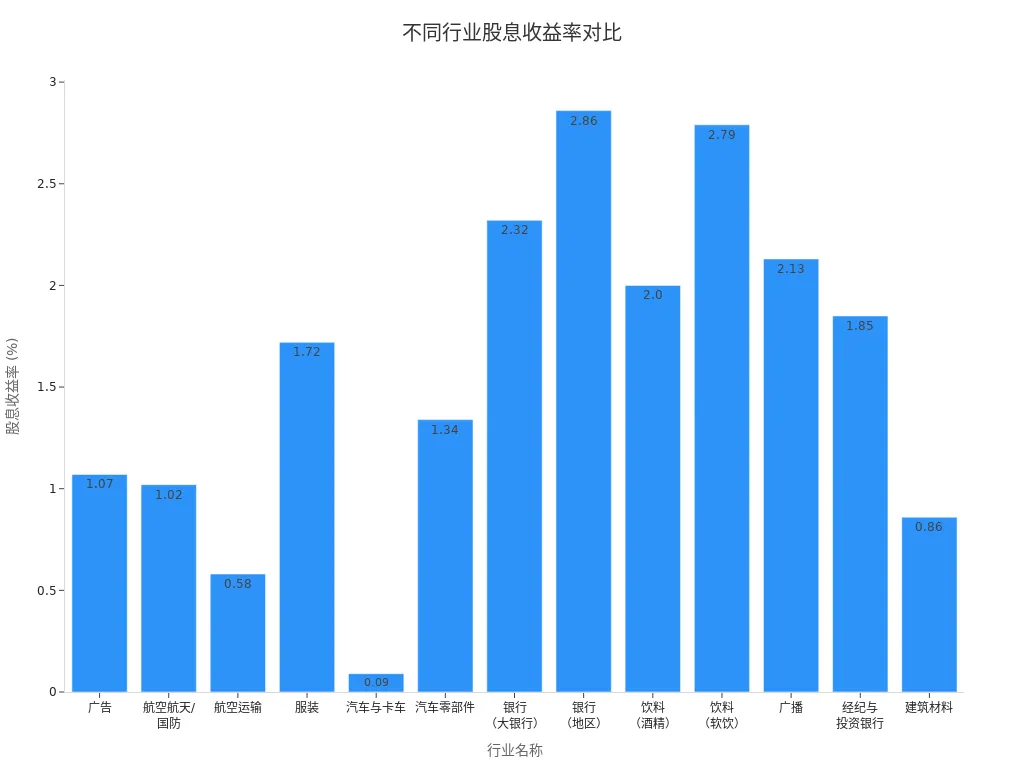

股息收益率在不同行业的解读方式存在显著差异。部分行业如银行、饮料和服装,分红传统较强,股息收益率较高。其他行业如航空运输、汽车与卡车,分红比例较低,股息收益率也相对较低。投资者在筛选时需结合行业特性,避免误判公司分红能力。

不同行业对股息支付的期望和规范各不相同。在某些行业,高股息收益率可能代表财务健康;在另一些行业,则可能反映公司缺乏增长机会。投资者必须结合行业背景,综合分析股息收益率数据。

下表展示了美国主要行业的股息收益率、支付率和相关财务指标:

| 行业名称 | 公司数量 | 总股息 (百万美元) | 股息支付率 | 股息收益率 | 市值 (百万美元) | ROE | 机构持股 |

|---|---|---|---|---|---|---|---|

| 银行(大银行) | 15 | 37,379.23 | 31.25% | 2.32% | 1,614,050.90 | 11.52% | 60.10% |

| 银行(地区) | 591 | 18,022.12 | 55.48% | 2.86% | 629,531.12 | 6.80% | 37.72% |

| 饮料(软饮) | 29 | 16,992.10 | 68.69% | 2.79% | 609,267.15 | 30.61% | 41.92% |

| 服装 | 37 | 1,270.11 | 62.84% | 1.72% | 73,730.67 | 8.47% | 51.48% |

| 广告 | 54 | 1,068.80 | 83.36% | 1.07% | 99,852.01 | 11.85% | 35.24% |

| 航空运输 | 24 | 755.37 | 14.50% | 0.58% | 129,748.02 | 13.27% | 41.81% |

| 汽车与卡车 | 34 | 1,270.51 | 6.93% | 0.09% | 1,428,661.32 | 9.27% | 23.01% |

投资者在实际筛选时,可以参考行业平均水平。例如,银行业的股息收益率通常高于航空运输业。若某家银行的股息收益率远高于行业均值,且支付率合理、ROE稳定,说明其分红能力较强。以香港持牌银行为例,部分银行在过去十年持续提升股息,支付率保持在30%-50%之间,显示出分红政策的稳健性。

历史数据分析也非常重要。投资者可通过回归分析,筛选过去10年股息持续增长的公司。这类公司往往具备长期分红能力,能够为投资者带来稳定现金流。结合行业特性和历史数据,投资者可有效筛选出财务健康、分红可持续的优质标的。

优势与风险

长期收益

许多投资者选择关注股息收益率,是因为它能带来长期稳定的现金流。长期来看,股息在投资回报中占据重要地位。投资者通过再投资股息,可以获得复利效应,这种效应被称为“世界第八大奇迹”。

- 股息为投资者提供了实际回报,是衡量股票吸引力的重要方式。

- 长期持有高股息股票,投资者不仅能获得持续的现金收入,还能享受股息增长带来的收益提升。

- 在美国市场,许多公司通过持续支付和增长股息,帮助投资者在经济低迷时期保持投资组合的韧性。

- 复利和股息再投资让投资者在多年后获得远高于初始投入的回报。

股息陷阱

高股息收益率虽然吸引人,但也隐藏着风险。部分公司因基本面恶化或盈利能力下降,导致股价下跌,表面上股息收益率升高,实则存在“股息陷阱”。

- 有些公司为维持高分红,甚至借款或消耗资本,这种做法难以持续。

- 行业周期变化也会影响股息的可靠性。不同板块在经济周期的不同阶段表现各异,没有任何投资能在所有周期中表现一致。

- 投资者如果只关注高收益率,可能会忽视公司财务健康和行业前景,增加投资风险。

投资者可以采取多种方法规避风险:

- 评估公司财务稳健性,选择资产负债表强健、商业模式清晰的企业。

- 利用Altman Z-Score等工具判断公司破产风险,避免选择低分数公司。

- 关注股价走势,避免持续下跌的股票。

- 选择市值较大、波动性较低的公司,降低分红削减的风险。

只有结合多维度分析,投资者才能真正利用股息收益率构建稳健的现金流投资组合。

投资组合构建

Image Source: pexels

资产配置

投资者在构建以股息收益率为核心的投资组合时,通常会根据自身风险偏好和现金流需求进行资产分配。美国市场上,投资者可以选择激进型、中等型或保守型股息投资组合。每种类型在行业分布和预期收益率上存在差异。下表展示了三种典型投资组合的资产配置方式:

| 投资组合类型 | 资产配置 | 预期收益率 | 重点 |

|---|---|---|---|

| 激进型股息投资组合 | 30% 科技,25% 医疗,20% 金融,15% 消费品,10% 能源 | 2.5% – 3.5% | 股息增长和资本增值 |

| 中等型股息投资组合 | 30% 消费品,25% 医疗,20% 公用事业,15% 金融,10% 科技 | 3% – 4% | 收入与增长的平衡 |

| 保守型股息投资组合 | 35% 公用事业,30% 消费品,20% 医疗,15% 金融 | 3.5% – 4.5% | 收入稳定和资本保值 |

投资者通过行业分散配置,可以降低单一行业波动对现金流的影响。保守型组合更注重稳定收入,中等型和激进型则兼顾增长潜力。合理的资产配置有助于实现长期稳健现金流目标。

动态调整

投资组合需要根据市场变化和公司基本面进行动态调整。美国市场的最佳实践建议投资者关注以下几个方面:

- 关注派息比率和股息覆盖比率,评估公司支付股息的能力。

- 进行行业多样化,降低投资风险。

- 采用财务纪律,确保派息比率低于70%,维持健康现金流。

- 选择自由现金流增长和收益稳定的公司作为投资目标。

投资者还应定期对投资组合进行再平衡。根据Vanguard的研究,年度再平衡是大多数投资者的最佳频率。下表显示了不同再平衡频率的结论:

| 研究来源 | 结论 |

|---|---|

| Vanguard | 年度再平衡是大多数投资者的最佳频率,优于更频繁(每月、每季度)和更不频繁(每2.5年)的方法。 |

动态管理和定期再平衡可以帮助投资者及时调整资产配置,优化股息收益率表现,提升投资组合的抗风险能力。

股息收益率在现金流投资中具有核心地位。科学筛选和动态管理能提升长期回报。研究显示,动态调整股息策略有助于获得正向收益。投资者应关注分红股票质量,定期再投资股息,保持长期心态。高股息股票通常波动较小,有助于管理风险。避免只追逐高收益率,需结合公司基本面,持续优化投资组合。

| 研究主题 | 主要发现 |

|---|---|

| 股息收益率动态与回报预测 | 研究表明,股息收益率的非线性过程和均值变化对长期投资回报有显著影响。通过时间变化的非线性模型,投资者可以获得正回报,且交易成本不会超过收益。 |

FAQ

什么是股息收益率的合理区间?

美国市场上,标准普尔500指数的平均股息收益率约为1.25%。许多投资者认为2%到4%属于合理区间。高于5%时,需关注公司基本面和分红可持续性。

股息收益率越高越好吗?

股息收益率高并不总是好事。公司股价大幅下跌时,收益率可能异常升高。投资者应结合公司盈利能力、负债水平和分红历史进行判断。

如何判断公司股息是否可持续?

投资者可以查看公司的股利支付率、自由现金流和盈利能力。支付率低于70%,自由现金流为正,且公司持续盈利,说明股息较为可持续。

股息再投资有什么优势?

股息再投资可以带来复利效应。投资者将收到的股息用于购买更多股票,长期来看,能显著提升总回报。美国市场许多长期投资者采用这种策略。

不同行业的股息收益率为何差异大?

不同行业的盈利模式和分红传统不同。例如,银行和公用事业公司通常分红较高,科技公司更注重再投资。投资者应结合行业特性分析股息收益率。

通过深入解析股息收益率,您已掌握如何通过这一核心指标筛选优质分红公司,构建稳健现金流,但跨境投资的高费率、汇率波动的隐性成本以及账户开设的复杂流程,可能让您在快速响应美股高股息机会时受限,尤其在标普500股息贵族或行业龙头分红季的关键时刻。试想一个平台以低至0.5%的汇款费率实现全球当日到账,支持合约挂单零手续费,让您通过一个账户高效执行股息投资策略?

BiyaPay 为股息投资者量身打造,提供多种法币与数字货币的即时兑换,确保资金灵活响应市场信号。通过实时汇率查询,您可随时监控美元动态,选择最佳时机汇款,降低成本。平台覆盖全球多数地区,当日汇款即达,助力您迅速布局标普500股息贵族ETF(如SPYD)或高股息银行股。更重要的是,您可通过一个账户参与美股和港股交易,结合零手续费挂单,精准执行基于股息收益率与派息比率的限价策略。

无论追求稳定现金流还是规避股息陷阱,BiyaPay提供无缝支持。立即注册,访问股票页面,探索高股息投资机会——快速开户,开启低成本、数据驱动的投资之旅。加入全球投资者行列,在2025年市场中稳健制胜!

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。