汇款到中国银行必读 费用、限额与速度全解析

Image Source: unsplash

当你准备从国外汇款到中国银行时,你最关心的无非是三个问题:费用、限额和速度。这里有一个核心建议:小额生活费汇款,优先选择Wise或Remitly等线上服务,它们通常更快更省钱;对于购房等大额资金,传统银行电汇是更安全合规的选择。全球汇款到中国的需求巨大。

- 2023年,中国是全球第三大汇款接收国,接收金额为500亿美元。

- 印度和墨西哥的接收金额位列第一和第二。

这篇文章为你提供一个清晰的选择指南,帮助你根据自身情况做出最佳决定。

核心要点

- 小额生活费汇款,选择Wise或Remitly等线上平台,它们通常更快更省钱。

- 大额资金汇款,传统银行电汇更安全合规,但费用较高。

- 汇款到中国,个人每年结汇限额是5万美元,超过需要申请。

- 汇款前仔细核对收款人信息,如姓名拼音和银行卡号,避免出错。

- 了解不同汇款方式的速度和费用,根据你的需求选择最合适的方式。

汇款费用解析:如何避免隐形收费?

Image Source: unsplash

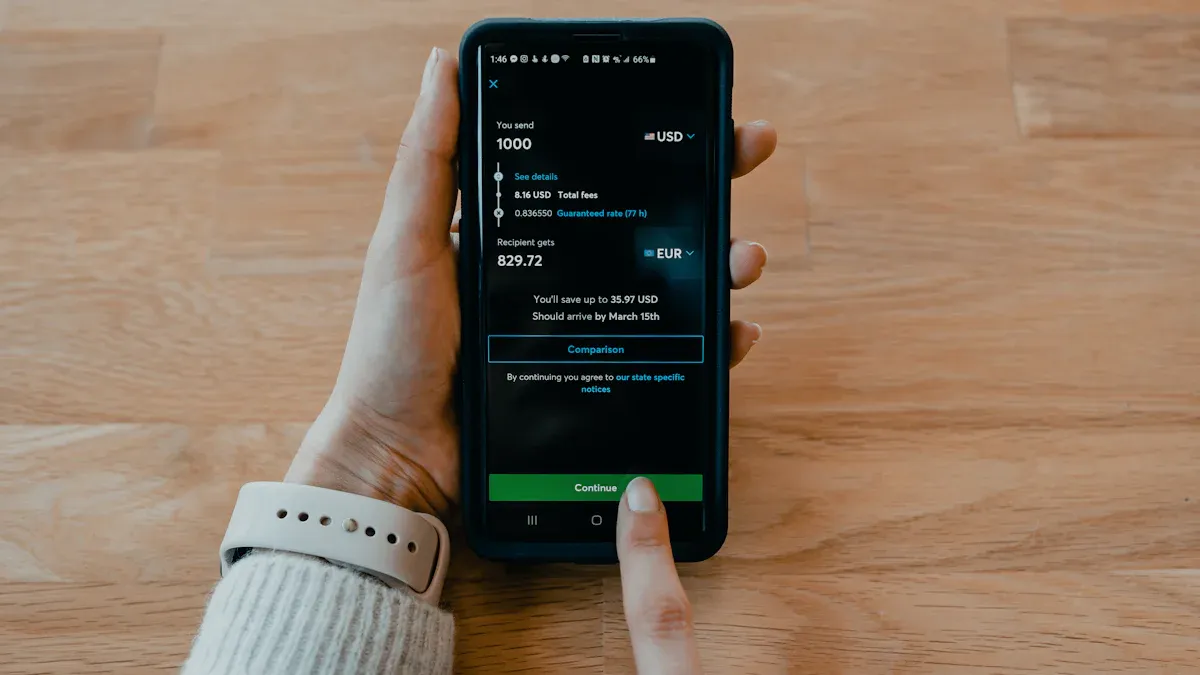

当你计划汇款时,看到的初始手续费往往只是冰山一角。真正的成本由三部分组成:显性费用、隐性汇率损失和可能出现的中间行费用。理解这些,才能帮你做出最省钱的选择。

显性费用:手续费与电讯费

这是你最先看到的费用,通常是一笔固定金额。

- 传统银行:通过银行进行电汇,手续费通常较高。例如,从美国大通银行(Chase)在线汇出美元,费用为 $40。一个省钱技巧是,如果你选择以人民币(收款地货币)汇款,费用可能降至 $5。

- 线上平台:像Wise或Remitly这类线上服务,手续费通常更低且更透明。

隐性成本:汇率差损失详解

这是最大且最容易被忽视的成本。许多银行和汇款服务并不会使用你在谷歌上查到的“中间市场汇率”。它们会在这个基础上增加一个 2% 到 4% 的加价,这部分就成了它们的利润,也是你的损失。

什么是中间市场汇率? 这是银行间买卖货币的“批发价”,也是最公平的汇率。当一个服务声称“零手续费”时,你尤其需要警惕其汇率是否包含了高额加价。

例如,当市场汇率为1美元兑7.25人民币时,某机构提供的汇率可能是7.10。你每汇1000美元,就会因此损失150元人民币(约 $20.7)。

中间行费用:被忽略的额外开销

如果你的汇款需要经过一家或多家“中转”银行(即中间行),这些银行会收取一笔过路费,通常在 $20 到 $50 不等。这笔费用常常在汇款完成后才被发现,直接从你的汇款金额中扣除,导致收款人收到的钱少于预期。

综合成本对比:以$1000为例

为了让你更直观地理解总成本,我们以汇款1000美元到中国内地为例,对比不同方式的开销。

| 汇款方式 | 手续费 (美元) | 汇率损失 (美元) | 预估总成本 (美元) |

|---|---|---|---|

| 传统银行 (如香港或美国银行) | $25 - $45 | $20 - $40 (基于2-4%的汇率加价) | $45 - $85+ (未含中间行费用) |

| Wise | 约 $13.42 | $0 (使用中间市场汇率) | 约 $13.42 |

| Remitly | 约 $0 - $3.99 (新用户或有优惠) | 存在,金额浮动 | $2 - $4 + 汇率差 |

| Biyapay | 约 $5 (按0.5%比例计算) | 需在交易时确认其实时汇率 | 约 $5 + 汇率差 |

结论:从总成本来看,Wise这类使用中间市场汇率的线上平台,在处理中小额汇款时优势明显。传统银行虽然看起来安全,但其综合成本最高。

从国外汇款到中国银行:限额全知道

了解汇款限额至关重要。这不仅关系到你的单笔汇款能否成功,更涉及到遵守中国和汇出国的法规,避免资金被冻结或引发不必要的审查。当你计划从国外汇款到中国银行时,你需要关注以下几个层面的额度限制。

中国个人结汇额度:年度5万美元红线

你需要清楚的最重要规则是:中国内地的个人每年将外币兑换成人民币的额度上限为等值 5万美元。这是由中国国家外汇管理局(SAFE)规定的硬性指标。

这个额度有几个关键点需要你理解:

- 针对个人:此额度适用于每一位中国公民。

- 结汇额度:它限制的是你将收到的外币“兑换”成人民币的金额,而不是你能“接收”多少外汇。理论上,你的中国银行账户可以接收超过5万美元的外汇,但超出部分无法在当年兑换成人民币使用。

- 超额申请:如果你确实需要兑换超过5万美元,比如用于支付大额商品或服务,收款人不能直接在银行柜台办理。必须向当地外汇管理局提交书面申请,并提供证明交易真实性的文件,例如:

- 双方签订的合同

- 付款请求或发票

- 税务证明等

请注意:这个年度5万美元的个人结汇额度,与银行卡境外大额取现的规定无关,也不会影响你在境外的正常消费。它专门用于规范外汇进入中国内地后的兑换行为。

大额汇款申报:超1万美元的合规要求

当你进行大额跨境汇款时,金融机构有责任向监管部门报告。这主要是为了反洗钱和防止金融犯罪。

通常,当单笔或一天内累计汇款金额超过 1万美元 时,你使用的银行或汇款平台会自动向其所在国的监管机构(例如美国的FinCEN)提交报告。这个过程对你来说是无感的,由机构完成。不过,银行可能会因此要求你提供额外信息,以确保合规。

你可能需要准备的资料包括:

- 政府签发的有效身份证件

- 资金来源的简单说明

- 汇款的具体用途

- 收款人的详细信息

这个步骤是标准流程,只要你的资金来源和用途合法,就无需担心。

汇出国家限制:以美国IRS规定为例

除了接收国的规定,你还必须遵守汇出国的税务和申报要求。以美国为例,美国国税局(IRS)对大额国际资金流动有明确的规定。

如果你是美国纳税人,你需要关注以下几点:

- 银行报告:任何超过 1万美元 的国际电汇,银行都依法必须向IRS报告。

- 个人申报义务:在某些情况下,你需要主动向IRS申报。这通常不针对汇款本身,而是针对你在海外的资产持有情况。

- 外国银行账户:如果你在任何时候,所有外国金融账户的总价值超过 10,000美元,你需要提交FinCEN 114表格(FBAR)。你收汇的中国银行账户也计算在内。

- 大额赠与:如果你从非美国居民处收到超过 100,000美元 的赠与或遗产,你需要提交Form 3520表格。

重要提示:向IRS诚实申报你的海外账户至关重要。未能披露可能会导致高额罚款,甚至引发审计或刑事调查。确保你的税务合规是进行大额国际汇款的前提。

各渠道单笔与单日限额对比

不同的汇款渠道,其单笔和每日的限额差异很大。了解这些限制,可以帮助你选择最适合你金额需求的汇款方式。

| 汇款方式 | 单笔/单日限额 (美元) | 备注 |

|---|---|---|

| 传统银行电汇 | 通常较高,可达 $50,000 或更高 | 具体额度取决于你的银行和账户类型。大额汇款通常需要亲临分行办理。 |

| Wise | 最高可达 $1,000,000 | 限额因货币和支付方式而异。通过银行账户转账(ACH)的限额通常低于电汇。 |

| Remitly | 新用户限额较低,验证后可提升至 $30,000 - $60,000 | Remitly采用分级限额制度,你需要通过提供额外文件来提升你的24小时、30天和180天限额。 |

结论:对于常规的从国外汇款到中国银行,线上平台的限额已经非常灵活,足以满足大部分生活费和小型商业支付。如果你需要进行远超5万美元的单笔大额汇款,传统银行电汇仍然是更可靠和合规的选择,但务必提前与银行确认流程和所需文件。

汇款到账速度:哪种方式最快?

汇款的速度决定了你的资金何时能被使用。不同的汇款方式,其到账时间从几分钟到一周不等。了解这些差异,可以帮助你应对不同情况,无论是紧急援助还是常规生活费。

如果你的重点是“把钱更稳妥地汇到中国银行、并尽量少踩汇率与费用的坑”,可以在下单前先做一次成本核算:用 BiyaPay 官网 的 汇率查询与对比工具 对照实时价格,结合你选择的渠道确认是否存在汇率加价或中间行扣费,再决定是否需要分批、以及每笔的金额节奏。

实际汇出时,若你需要把资金直接汇入中国银行账户,可先查看 汇款服务 的费用与预计到账区间,避免在节假日前临时操作导致延误;涉及较大金额或需要留存凭证的场景,也建议把交易记录与用途说明一并整理好。

BiyaPay 的定位更偏“多资产资金管理”:覆盖跨境支付、投资、交易与资金管理等场景,支持多种法币与数字货币自由转换,并在美国 MSB、新西兰 FSP 等框架下合规运营。你也可以从 注册 先把账户准备好,再按本文的费用、限额与速度逻辑去选择最匹配的路径。

即时到账:支付宝与微信的优势

如果你需要资金立刻到账,通过支持支付宝(Alipay)或微信支付(WeChat Pay)的线上平台汇款是你的最佳选择。

你需要通过一个与支付宝或微信合作的第三方汇款服务来操作。当你的收款人在中国内地非常习惯使用这些电子钱包时,这种方式极其方便。

- 几乎即时:一旦汇款服务处理完你的交易,资金几乎会立即出现在收款人的支付宝或微信钱包余额中。

- 方便快捷:收款人无需去银行,可以直接在手机上收款和使用。

你需要注意的是,你支付的费用是给第三方汇款服务的,而非支付宝本身。这个成本通常包含了服务费和汇率差价。

1-3个工作日:线上平台的标准时效

对于大多数线上汇款平台,如Wise或Remitly,将资金直接汇入中国银行账户的标准时效是 1到3个工作日。

这个时间框架是行业标准。它包括了平台验证你的资金、处理跨境转账以及中国银行接收并存入收款人账户所需的时间。对于支付月度账单或寄送生活费这类非紧急的常规汇款,这是一个在速度和成本之间取得了良好平衡的选择。

3-5个工作日:传统银行电汇流程

通过传统银行(例如香港或美国的银行)进行电汇,是速度最慢的方式。通常需要 3到5个工作日,有时甚至更长。

电汇之所以慢,是因为资金需要经过一个复杂的路径:

- 你的银行发起汇款。

- 资金可能经过一家或多家中间行进行清算。

- 最终到达中国银行,再存入收款人账户。

如果汇款过程中遇到任何一方的节假日,整个流程还会进一步延迟。因此,当你选择银行电汇时,一定要为资金的到账预留出充足的时间。

主流汇款方式对比与选择指南

Image Source: unsplash

在你了解了费用、限额和速度的各个方面后,现在是时候将它们整合起来,为你提供一个清晰的行动指南了。选择哪种方式,最终取决于你的具体需求。下面,我们将通过一个全面的对比表格和具体的场景分析,帮助你做出最明智的决定。

费用与汇率对比,速度与限额对比,操作便捷性与适用场景

为了让你一目了然,我们创建了一个综合对比表格。这个表格汇总了从国外汇款到中国银行时,几种主流方式在关键维度上的表现。

| 对比维度 | 传统银行电汇 (如香港持牌银行) | Wise | Remitly | Biyapay |

|---|---|---|---|---|

| 费用结构 | 固定手续费 ($25 - $45) + 中间行费用 ($20 - $50) | 透明的固定费 + 百分比费用 (总费用约 $13.42 / $1000) | 固定费用 (通常 $0 - $3.99),新用户有优惠 | 按比例收费 (例如 0.5%),费用结构简单 |

| 汇率透明度 | 不透明,通常包含 2% - 6% 的汇率加价 | 完全透明,使用中间市场汇率,无任何加价 | 不透明,汇率包含加价,但会在交易前显示 | 交易前锁定汇率,透明度较高 |

| 到账速度 | 较慢 (3-5 个工作日) | 快 (通常 1-3 个工作日,最快可达数小时) | 非常快 (最快几分钟到账,尤其选择加急服务时) | 快 (通常在 1 个工作日内) |

| 单笔/单日限额 | 高 (可达 $50,000 或更高) | 非常高 (最高可达 $1,000,000,但受支付方式限制) | 分级限额 (验证后可提升至 $30,000 - $60,000) | 灵活,满足大部分个人汇款需求 |

| 操作便捷性 | 复杂,可能需要亲临分行,填写复杂表格 | 简单,在线操作,界面清晰,但首次注册验证较详细 | 非常简单,移动端体验极佳,专为快速汇款设计 | 简单直接,注册和操作流程对新手友好 |

核心发现:

- 成本:Wise 和 Biyapay 在费用和汇率上最具竞争力,因为它们要么使用中间市场汇率,要么费用结构简单透明。

- 速度:Remitly 在速度上优势明显,尤其适合紧急情况。

- 大额:传统银行电汇在处理超大额资金时,仍然是合规性最强的选择。

场景化推荐:学费、生活费怎么汇?

了解了不同工具的特点后,让我们看看在具体场景下该如何选择。

场景一:为子女支付中国大学的学费

学费通常是一笔金额较大、时间要求明确的汇款。你需要平衡成本、速度和可靠性。

- 首选方案:Wise 或 Biyapay

- 理由:支付学费时,每一分钱都很重要。Wise 使用中间市场汇率,能帮你最大限度地节省因汇率差带来的损失。Biyapay 则以其低廉的费率和简单的操作,成为一个极具成本效益的选择。这两种方式的速度通常在1-3天内,足以满足大多数学校的缴费期限。

- 备选方案:传统银行电汇

- 理由:如果大学明确要求通过银行电汇,或者你对在线平台的操作感到不安,银行电汇是最传统、最可靠的方式。虽然费用更高、速度更慢,但其完善的流程和单据可以为大额支付提供有力的凭证。

场景二:定期给在中国的家人汇寄生活费

生活费汇款通常是小额、高频的。在这种情况下,便捷性、速度和低成本是你的首要考虑。

- 首选方案:Remitly

- 理由:Remitly 的移动应用设计得非常简单,让你可以随时随地快速完成汇款。它的“Express”选项通常可以在几分钟内将资金送到收款人的账户(如支付宝),非常适合应对临时的用钱需求。

- 备选方案:Wise 或 Biyapay

- 理由:如果你更看重长期下来节省的总成本,Wise 的透明汇率是无与伦比的。Biyapay 同样因其低费率和便捷性,非常适合作为定期的生活费汇款工具。

场景三:为家庭提供大额资助(如购房首付)

这类汇款金额巨大,远超普通生活开销,合规性和安全性是压倒一切的考量。

- 首选方案:传统银行电汇

- 理由:当单笔金额超过数万美元时,银行是处理合规问题的最佳渠道。银行会按照反洗钱法规要求你提供资金来源证明,并生成完整的交易记录,以应对中国外汇管理局可能的审查。虽然流程繁琐,但这是确保大额资金安全、合法入境的最稳妥方法。

重要提示:切勿为了规避年度 $50,000 的结汇额度而将大额资金拆分成多笔小额汇款。这种行为可能被监管机构视为“分拆结售汇”,导致资金被冻结甚至面临罚款。

- 理由:当单笔金额超过数万美元时,银行是处理合规问题的最佳渠道。银行会按照反洗钱法规要求你提供资金来源证明,并生成完整的交易记录,以应对中国外汇管理局可能的审查。虽然流程繁琐,但这是确保大额资金安全、合法入境的最稳妥方法。

- 备选方案:联系 Wise 或其他平台的客服

- 理由:虽然 Wise 等平台支持高达百万美元的汇款,但瓶颈在于中国收款人的结汇额度。在进行此类汇款前,务必联系平台客服,了解针对大额汇款的具体流程和文件要求,并确保收款人已向中国当地外汇管理局申请超额结汇许可。

操作实战清单:汇款前必做检查

完成汇款前的最后一步是仔细检查。一个小小的疏忽就可能导致资金延迟、退回甚至产生额外费用。这份清单可以帮助你确保每一次汇款都顺利无误。

核对收款人信息:姓名拼音与银行资料

信息的准确性是汇款成功的基石。一个字母或数字的错误都可能导致失败。请你务必与收款人反复确认以下信息:

- 收款人姓名:必须提供与收款人银行账户完全一致的姓名拼音。

- 银行卡号:提供完整的中国银行卡号。

- 详细地址:提供收款人的准确地址。

- 账户状态:确保收款人的中国银行账户已经开通了“跨境支付收款服务”。

提示:信息越准确,你的转账速度就越快。

了解费用承担方式:OUR, SHA, BEN

在通过银行电汇时,你会遇到这三个代码选项。它们决定了中间行费用由谁承担,直接影响收款人收到的最终金额。

| 代码 | 费用承担方 | 解释 |

|---|---|---|

| OUR | 你(汇款人) | 你承担所有费用,确保收款人收到完整金额。 |

| SHA | 共享 | 你支付汇出银行的费用,收款人支付接收银行的费用。 |

| BEN | 收款人 | 所有费用都从汇款金额中扣除,收款人收到的钱会变少。 |

选择 OUR 可以避免因费用问题产生误会,但你的初始成本会更高。

准备入账材料:与收款人提前沟通

对于某些特定用途的汇款,中国银行可能会要求收款人提供证明材料才能入账。你应该提前和收款人沟通,让他们做好准备。例如,如果汇款用途是“工资”,收款人可能需要准备:

- 雇佣合同

- 工资单

提前准备好这些文件,可以避免资金到账后无法顺利结汇的麻烦。

预留汇款时间:避开节假日延误

国际汇款并非实时到达,因为它会受到你所在国家和中国内地双方银行假期的影响。例如,美国的感恩节或中国的国庆节(黄金周)期间,银行系统会暂停处理业务,导致汇款流程暂停。

为了避免延误,你最好在汇款前查看两国的假期日历,并至少提前一周进行操作,尤其是在春节等长假之前。

关注政策变动:为未来做好准备

外汇政策并非一成不变。中国国家外汇管理局(SAFE)会根据经济形势调整相关规定。你应该养成定期关注官方信息的习惯,为未来的汇款做好准备。

你可以访问中国国家外汇管理局的官方网站 https://www.safe.gov.cn/en/ 来获取最新、最权威的政策信息。

选择最佳的汇款方式,关键在于平衡费用、速度和金额。你的核心策略应该非常清晰:

小额高频的生活费,优先用线上平台;大额合规的资金,则选择银行电汇。

最后,在你进行任何从国外汇款到中国银行的操作前,请务必访问官方网站或咨询客服,再次核实最新信息。外汇政策和费率时有变动,特别是要关注2026年可能出现的新规,确保你的每一步都准确无误。

FAQ

汇款被退回怎么办?

汇款失败通常因为信息错误。银行会扣除手续费后退还剩余资金。你可能还会承担汇率波动造成的损失。因此,汇款前务必仔细核对所有信息。

我可以用朋友的账户汇款吗?

不可以。为遵守反洗钱法规,汇款人姓名必须与你使用的银行账户名完全一致。使用他人账户汇款,交易会被拒绝。这是确保资金来源合法的标准流程。

5万美元的额度是按家庭还是个人计算?

这个额度是按个人计算的。每一位持有中国内地身份证的收款人,每年都有独立的等值 5万美元 结汇额度。这个额度不能在家庭成员之间转移或共享。

收款人姓名拼音写错了怎么办?

姓名拼音错误会导致汇款失败。你需要立即联系你的汇款机构申请修改。这个过程可能产生额外费用并造成延误。正确的姓名是资金顺利入账的关键。

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

其他BiyaPay博客内容

选择国家或地区,阅读当地博客

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。