美国领先银行在寿险资产管理中的排名

图片来源: unsplash

美国银行、富国银行和摩根大通在美国按寿险资产排名的银行榜单中名列前茅。这些资产对美国最大的银行发挥了至关重要的作用。

- 最新研究显示,寿险资产帮助银行多元化收入,提高客户忠诚度,并降低流动性风险。

- 寿险还通过为借款人提供财务安全和加强收入来源支持银行稳定性。

以下部分提供了按寿险资产排名的银行列表和详细分析。

关键要点

- 美国银行、富国银行和摩根大通在寿险资产方面领先美国银行,利用这些资产增强财务稳定性和支持增长。

- 寿险资产帮助银行管理风险,提供稳定收入,并为员工提供福利,使其成为银行投资组合的重要组成部分。

- 银行采用独特策略,如银行保险和长期资产投资,与寿险公司竞争并提高回报。

- 监管机构密切监控寿险资产,以确保银行在市场变化和财务压力期间保持稳健。

- 近期趋势显示更多银行增加寿险资产持有,凸显其在银行业和财务稳定性中日益增长的重要性。

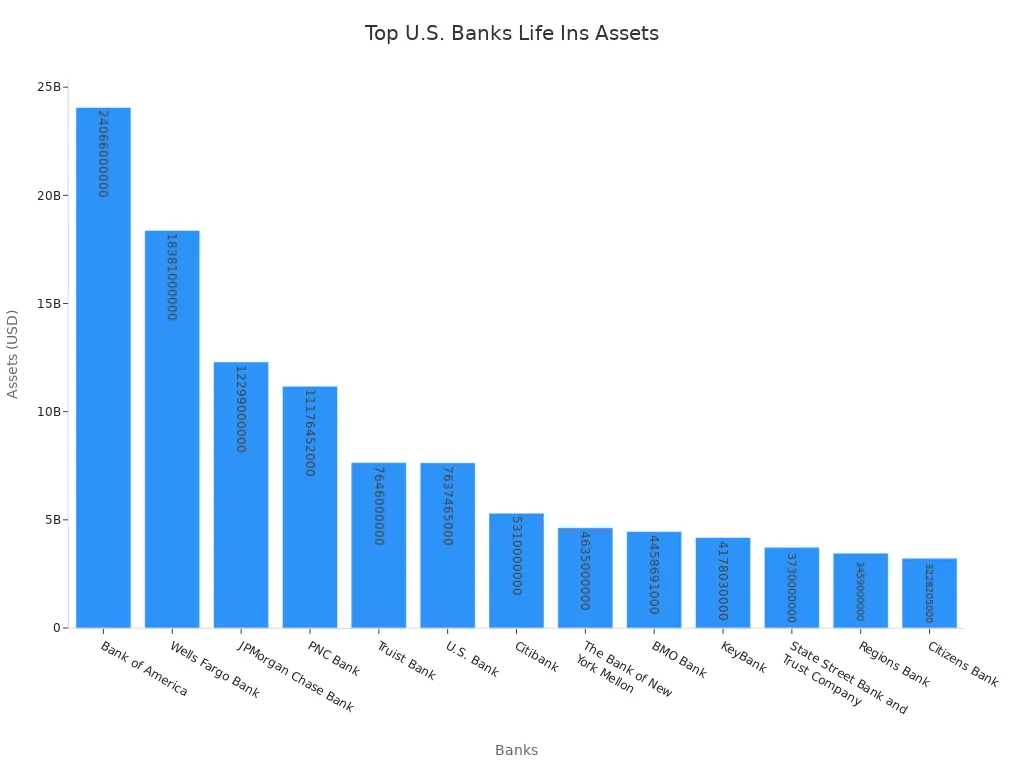

按寿险资产排名的银行

图片来源: pexels

排名表

按寿险资产排名的银行显示其资产组合存在明显差异。下表列出了美国按寿险资产价值排名的顶级银行。这些数字反映了最新的可用数据。

| 排名 | 银行名称 | 寿险资产(美元) |

|---|---|---|

| 1 | 美国银行 | $24,066,000,000 |

| 2 | 富国银行 | $18,381,000,000 |

| 3 | 摩根大通银行 | $12,299,000,000 |

| 4 | PNC银行 | $11,176,452,000 |

| 5 | 特鲁伊斯特银行 | $7,646,000,000 |

| 6 | 美国国家银行 | $7,637,465,000 |

| 7 | 花旗银行 | $5,310,000,000 |

| 8 | 纽约梅隆银行 | $4,635,000,000 |

| 9 | BMO银行 | $4,458,691,000 |

| 10 | 基银行 | $4,178,030,000 |

| 11 | 州街银行与信托公司 | $3,730,000,000 |

| 12 | 区域银行 | $3,459,000,000 |

| 13 | 公民银行 | $3,228,205,000 |

按寿险资产排名的银行通常利用这些资产支持其财务实力。寿险资产帮助银行管理风险并提供稳定回报。许多银行还利用寿险支持员工福利计划并多元化其投资组合。

前三名银行

美国银行持有美国银行中最大的寿险资产组合。其寿险资产总额超过240亿美元。这一数额使美国银行位居按寿险资产排名的银行榜首。富国银行紧随其后,拥有超过180亿美元的寿险资产。摩根大通银行排名第三,持有超过120亿美元的寿险资产。

这三家银行因几个原因脱颖而出:

- 美国银行:该银行以最高的寿险资产价值领先。它利用寿险支持其财务稳定性并为员工提供福利。美国银行还拥有超过3600家分行的庞大网络,并强烈关注国内资产。

- 富国银行:富国银行在寿险资产中排名第二。它几乎全部资产在美国管理。该银行利用寿险帮助管理风险并为客户和股东提供长期价值。

- 摩根大通银行:摩根大通排名第三。它在美国和海外均有较大影响力。该银行利用寿险资产支持其全球运营并加强其资产负债表。

注意:前三家银行的寿险资产组合远大于榜单上其他银行。这种差异显示寿险对国内最大银行的重要性。

按寿险资产排名的银行通常与寿险公司竞争投资回报。顶级寿险公司也管理大型投资组合,但银行采用不同策略。银行专注于利用寿险支持其核心业务并为其客户和员工提供额外安全。

寿险在银行业中发挥关键作用。它帮助银行管理风险、支持增长并与寿险公司竞争。最大银行利用寿险资产保持稳健并为其客户提供更好的服务。

美国银行业中的寿险

资产重要性

寿险在美国最大银行的财务健康中发挥关键作用。这些银行利用寿险管理风险并支持长期增长。寿险保单可以帮助银行保护员工并提供福利。许多银行投资寿险,因为它提供稳定回报并帮助平衡投资组合。

银行拥有的寿险(BOLI)是一种常见工具。银行为员工购买寿险保单并将现金价值作为资产。这种现金价值随时间增长并提供稳定的收入来源。银行可以利用这些资金支付员工福利或其他费用。寿险资产还帮助银行满足一级资本要求。一级资本是银行财务实力的核心衡量指标。通过持有寿险,银行可以改善其资本比率并向监管机构展示其稳定性。

寿险资产提供多种覆盖选项。这些选项允许银行选择最适合其需求的方案。一些银行选择专注于高回报的覆盖选项,而其他银行更倾向于提供更多安全性的选项。覆盖选项的灵活性使寿险成为银行的宝贵资产。

监管角色

监管机构密切关注银行业中的寿险。联邦储备委员会为资本要求设定规则。这些规则有助于确保银行在困难时期保持稳健。金融稳定监督委员会(FSOC)也监督银行和保险公司。全国保险专员协会(NAIC)致力于现代化偿付能力标准。

财务报告显示,寿险资产帮助银行保持稳定。在2007-2009年金融危机期间,寿险公司表现出色。其资产,如投资级债券,提供了稳定收入。寿险公司因长期资金和与其他金融公司的联系较少而面临较少风险。银行采用类似策略,利用寿险资产减少风险并支持增长。

寿险为银行提供更多管理风险的覆盖选项。这些选项帮助银行为市场变化做好准备。通过使用寿险,银行可以保护自身及其客户。

最大银行的独特之处

策略

在寿险资产管理中领先的银行采用几种独特策略保持领先。它们专注于创新投资方法解决低利率环境下的高回报挑战。这些银行谨慎管理投资期限,并将其投资组合的大部分保持在投资级资产中。它们还在非传统固定收益领域寻找新机会,如结构化信贷。这种方法帮助它们利用寿险负债的长期性质承担更多流动性风险,从而带来更好回报。

银行通常使用银行保险渠道,其子公司销售寿险产品。这种方法允许银行快速进入市场并建立成本效益高的销售渠道。与仅依赖寿险公司销售团队的传统销售渠道不同,银行保险让银行通过其分行网络接触更多客户。数据包络分析显示,银行保险比传统渠道更有效率,特别是当银行拥有众多分行和销售代表时。

最大的寿险公司通常依赖自有代理人并专注于建立强大品牌。相比之下,银行利用其广泛的客户基础和分行网络提供寿险和不同覆盖选项。这种策略差异帮助银行与最佳寿险公司和其他金融服务公司竞争。

市场地位

最大银行在寿险市场中占据强势地位。它们利用规模和资源管理大型投资组合并提供广泛的覆盖选项。它们通过与其他银行产品交叉销售寿险的能力使其在许多寿险公司中占据优势。

银行还受益于其在风险和投资管理方面的经验。它们通常通过使用高级投资策略优于较小的银行和一些寿险公司。最大的寿险公司在产品设计和承保方面仍领先,但银行在分销和客户覆盖方面表现出色。

注意:强大的投资技能、大型分行网络和银行保险渠道的结合帮助银行在寿险资产管理中脱颖而出。其策略使其能够与银行和最大的寿险公司竞争,成为行业关键参与者。

趋势与变化

图片来源: unsplash

近期变化

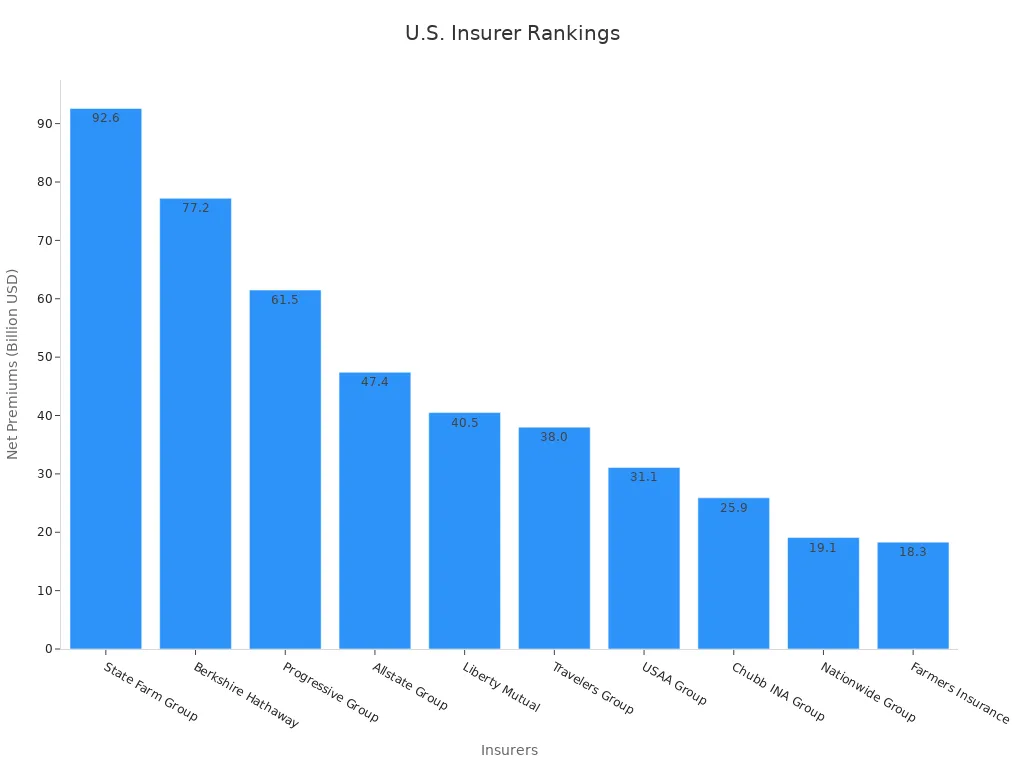

美国银行在寿险资产组合排名中经历了变化。过去一年,美国银行保持领先,但富国银行和摩根大通的寿险资产总额已更接近。一些银行,如PNC银行和特鲁伊斯特银行,增加了寿险资产持有。这种变化显示更多银行现在将寿险视为其业务的关键部分。寿险公司也在排名中面临变化。下表显示按净保费收入排名的顶级保险公司及其信用评级。这些数字帮助解释一些银行和寿险公司在排名中上升或下降的原因。

| 排名 | 保险公司 | 净保费收入(美元) | 信用评级(A.M. Best) |

|---|---|---|---|

| 1 | 州立农场集团 | 926亿美元 | A++(卓越) |

| 2 | 伯克希尔哈撒韦 | 772亿美元 | A+(优秀) |

| 3 | 前进集团 | 615亿美元 | A+(优秀) |

| 4 | 好事达集团 | 474亿美元 | A+(优秀) |

| 5 | 自由互助 | 405亿美元 | A(良好) |

| 6 | 旅行者集团 | 380亿美元 | A(良好) |

| 7 | USAA集团 | 311亿美元 | A(良好) |

| 8 | 丘博保险集团 | 259亿美元 | A(良好) |

| 9 | 全国保险集团 | 191亿美元 | A(良好) |

| 10 | 农夫保险 | 183亿美元 | A(良好) |

影响因素

几个因素推动了银行和寿险公司寿险资产排名的变化。上升的利率有重大影响。当利率上升时,保单持有人可能退保其寿险保单。此举迫使寿险公司迅速出售资产,有时会亏损。管理寿险资产的银行必须密切关注这些风险。流动性风险和资产负债管理发挥了重要作用。许多寿险公司使用期限匹配降低风险,但非流动性资产的比例持续增长。这一趋势使银行和寿险公司在市场压力期间保持稳定更加困难。

压力测试和定期风险检查帮助银行和寿险公司为突发变化做好准备。这些测试使用真实数字显示每个群体面临的风险。使用强大资产负债管理的银行可以保持其寿险投资组合稳定。拥有高信用评级和大量净保费收入的寿险公司通常保持其顶级位置。市场规模(以净保费衡量)和财务实力(以信用评级显示)均影响排名。随着银行和寿险公司调整策略,排名将继续变化。

注意:寿险对银行和寿险公司仍是重要资产。市场趋势、风险管理和财务实力共同塑造了今日的排名。

美国最大的银行通过持有强大的投资组合和使用高级策略在寿险资产管理中领先。寿险帮助这些银行管理风险、支持增长并提供稳定回报。最新研究显示,寿险公司保持现金流动性略低于3%,专家认为这足够。银行和保险公司现在在私人信贷和结构化产品上投资更多,提高收益并扩大市场。寿险资产排名清晰展示了财务实力,并突显顶级银行如何利用寿险在变化的市场中保持领先。

常见问题解答

银行业中的寿险是什么?

银行将寿险作为资产使用。它们为员工购买保单并将现金价值用于收入和稳定性。这帮助银行管理风险并支持增长。

为什么银行投资寿险?

银行投资寿险因为它提供稳定回报。现金价值随时间增长。这帮助银行支付员工福利并满足资本要求。

寿险如何帮助银行稳定性?

寿险为银行提供可靠资产。现金价值支持银行的资产负债表。它还帮助银行处理意外费用和市场变化。

什么是银行拥有的寿险(BOLI)?

银行拥有的寿险是指银行拥有员工的保单。银行获得现金价值和死亡赔偿。这帮助银行管理成本并提高财务实力。

银行与寿险公司有何不同?

银行利用寿险支持其主要业务并管理风险。寿险公司专注于销售保单和管理理赔。两类群体使用不同策略实现增长。

抓住美国银行人寿保险资产管理的投资机会,选择 BiyaPay!我们的多资产钱包支持 USDT 免费兑换为美元等多种法币,海外银行转账仅需 0.5% 手续费,让您直接交易摩根大通等领先银行股票。只需 1 分钟注册,即可免去繁琐的海外账户设置,享受安全、实时的交易体验。

无论是投资银行保险产品还是多元化蓝筹股投资,BiyaPay 提供高效可靠的平台。现在行动—访问 BiyaPay 注册,简化您的投资之旅!

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

其他BiyaPay博客内容

深度复盘:创业板指跌超1%后反弹,谁是明日A股的领涨先锋?

量价齐升还是背离 A股实战交易策略详解

如何从中国工商银行电汇美元到新加坡华侨银行?看这篇就够了

A股大盘涨跌?看懂这5个宏观信号就够了

选择国家或地区,阅读当地博客

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。