2025年投資騰訊控股的關鍵考量與風險管理

Image Source: pexels

2025年投資者面對市場波動與政策變化,必須審慎評估腾讯控股的潛在機遇與風險。最新數據顯示,消費價格指數下降至-0.1%,工業生產者出廠價格下跌3.3%,經濟壓力持續。深圳改革試點帶來新機遇,但政策細則尚未明朗。腾讯控股2024年前三季營收增長7%,董事長馬化騰對未來充滿信心。投資者應密切關注經濟指標和行業政策,作出明智決策。

核心要點

- 騰訊控股2025年第一季度業績強勁,營收和利潤均超出市場預期,AI技術推動廣告和遊戲業務增長。

- 公司持續加大AI投資,提升微信和遊戲等核心產品的用戶體驗和市場競爭力。

- 政策監管和國際政治風險仍是投資騰訊的重要挑戰,投資者需密切關注相關動態。

- 分散投資和設定止損點是有效管理風險的關鍵策略,幫助投資者控制損失並穩健增長。

- 持續學習市場和技術變化,靈活調整投資組合,有助於把握機遇並應對不確定性。

核心考量

業績表現

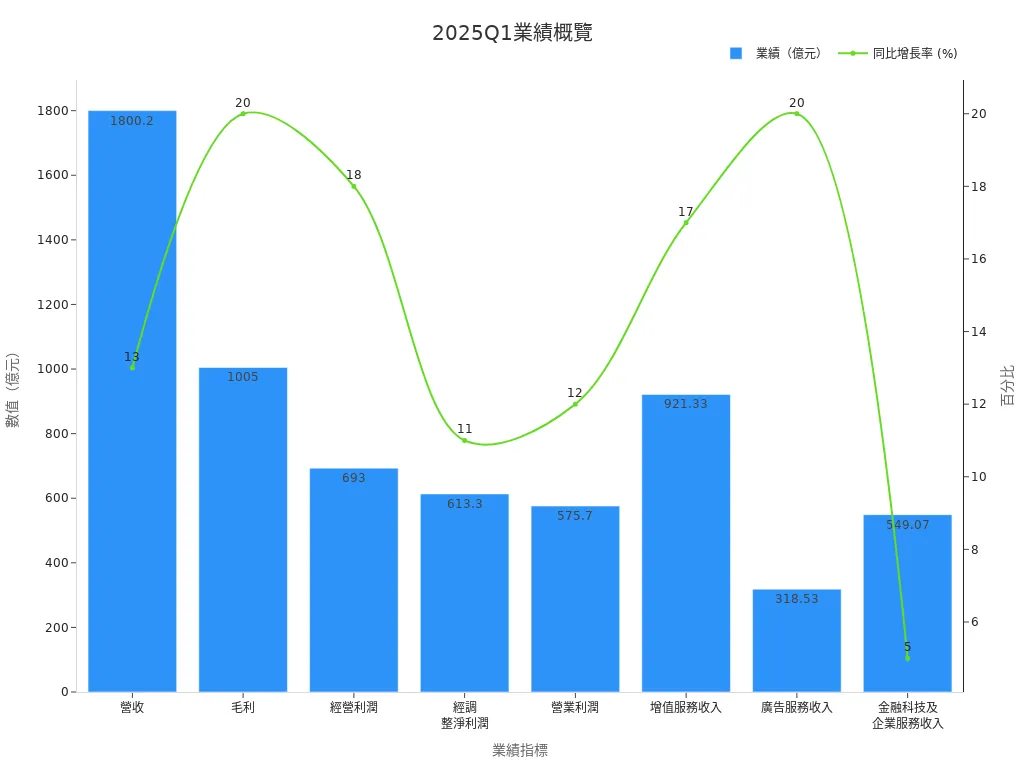

騰訊控股於2025年第一季度展現穩健增長。根據最新財報,營收達到約252.9億美元(以1美元兌7.12人民幣計算),同比增長13%,超越市場預期。毛利約141.2億美元,毛利率提升至56%,反映公司盈利能力持續增強。經營利潤(Non-IFRS)達97.3億美元,年增18%。經調整淨利潤為86.1億美元,優於市場預期。增值服務收入(包括遊戲及社交網絡)達129.4億美元,遊戲收入本土及國際市場分別增長24%及23%。廣告服務收入達44.7億美元,年增20%,主要受惠於AI技術升級及微信生態系統優化。金融科技及企業服務收入為77.1億美元,年增5%。

| 指標 | 數值(億美元) | 同比增長率 | 備註 |

|---|---|---|---|

| 營收 | 252.9 | 13% | 超越市場預估 |

| 毛利 | 141.2 | 20% | 毛利率提升至56% |

| 經營利潤(Non-IFRS) | 97.3 | 18% | AI投入帶來經營槓桿效應 |

| 經調整淨利潤 | 86.1 | 11% | 優於預期 |

| 營業利潤 | 80.9 | 12% | |

| 增值服務收入 | 129.4 | 17% | 遊戲收入及社交網絡收入均有增長 |

| 廣告服務收入 | 44.7 | 20% | AI升級及微信生態系統優化 |

| 金融科技及企業服務收入 | 77.1 | 5% | 消費貸款、理財及雲服務增長 |

騰訊控股的財報顯示,AI技術已對效果廣告和長青遊戲業務帶來實質貢獻,推動核心業務穩步增長。

AI投資

2025年,騰訊控股持續加大AI領域的資本投入。2024年全年資本支出達107.8億美元,年增221%,其中AI相關投入顯著增加。公司重組AI團隊,專注於生成式AI、內容生成及推薦演算法的研發。董事長馬化騰及總裁劉熾平均強調,AI應用已成為公司未來增長的核心動力。2025年第一季,騰訊控股進一步加大AI晶片、元寶應用及微信內AI功能的投入。AI能力已對效果廣告、遊戲及雲業務產生明顯貢獻。

- 2025年第一季,AI技術推動微信推出多項新功能,包括AI服務元寶、AI搜一搜及公眾號文生圖工具,提升用戶體驗及內容創作者效率。

- 生成式AI技術升級廣告平台,改進圖像生成與視頻編輯,提升廣告製作效率。

- 長青遊戲流水創歷史新高,微信小店交易額同比迅速增長,騰訊視頻及音樂付費會員數均保持市場領先。

AI戰略已成為騰訊控股核心競爭力,為遊戲、廣告及雲服務等主業帶來可持續增長潛力。

股份回購

股份回購成為騰訊控股提升股東價值的重要策略。2024年,公司持續進行大規模股份回購,穩定市場信心。股份回購有助於提升每股盈利,減少市場波動,並向投資者傳遞公司對未來發展的信心。市場普遍認為,股份回購將繼續成為2025年資本運作的重點,有助於維持股價穩定及提升長期投資吸引力。

行業地位

騰訊控股在中國及全球互聯網行業保持領先地位。微信作為超級應用,接入DeepSeek AI搜索技術,進一步提升資訊檢索效率。AI搜索功能使微信從流量平台升級為智慧操作系統,增強用戶體驗和黏性。這一創新舉措對百度等競爭對手產生明顯壓力,市場反應迅速,百度股價出現大幅波動。DeepSeek的開源特性降低AI應用門檻,促使更多企業參與市場,進一步分化市場份額。

| 指標 | 數值(億美元) | 同比增長/說明 |

|---|---|---|

| 2025年第一季度總收入 | 10.3 | 同比增長8.7% |

| 付費用戶數 | 1.229億 | - |

| 訂閱收入 | 5.93 | 同比上升16.6% |

| 單用戶月均收入 | 1.6 | 從1.5提升 |

| 權益持有人應佔淨利潤 | 5.98 | 大幅增長201.8% |

| 現金及等價物 | 52.9 | 財務狀況穩健 |

| 第二季收入指引 | 11.2 | 上調12% |

微信生態系統的AI能力,成為騰訊控股2025年競爭優勢的重要支撐,鞏固其在中國及全球互聯網市場的領導地位。

腾讯控股風險

Image Source: pexels

政策監管

政策監管一直是腾讯控股面臨的主要風險之一。中國政府持續加強對互聯網、遊戲、金融科技等行業的監管,對企業經營產生直接影響。2025年,騰訊與阿里巴巴在高考期間暫停部分AI工具服務,反映監管政策對業務靈活性的限制。美國方面,2025年1月7日,美國國防部將腾讯控股列入與中國軍方合作的黑名單,導致公司股價在香港下跌7%,美國場外交易價格下跌8%。這一舉措加劇美中科技戰緊張局勢,對腾讯控股國際合作及市場信譽造成負面影響。惠譽於2024年對腾讯控股給予負面評級展望,反映政策與宏觀經濟環境的不確定性。投資者需密切關注政策動向,及時調整投資策略。

行業競爭

行業競爭壓力持續加劇,腾讯控股需面對來自本地及國際科技巨頭的挑戰。公司與台積電的市值差距縮小至約1,090億美元,為2023年底以來最小差距。腾讯控股股價今年上漲約30%,表現優於多數中國科技同業。台積電2025年股價下跌11%,反映半導體產業估值泡沫擔憂。腾讯控股積極擴展遊戲產業,擬收購韓國遊戲開發商Nexon,後者市值約150億美元,顯示公司在全球遊戲市場的競爭力。2025年6月,腾讯音樂收購喜馬拉雅,進一步擴大音頻內容生態系統,強化市場競爭優勢。這些舉措有助於鞏固行業地位,但同時也需應對新進入者及現有對手的激烈競爭。

- 腾讯控股與台積電市值差距縮小至約1,090億美元

- 腾讯控股股價今年上漲約30%

- 台積電2025年股價下跌11%

- 腾讯控股擬收購Nexon,市值約150億美元

技術變革

技術變革為腾讯控股帶來機遇,同時也構成潛在風險。公司積極推動AI、雲計算及大數據技術應用,與玄武雲簽署戰略合作協議,聚焦AI驅動的智慧零售與雲通信領域。腾讯雲利用微信、支付及大數據能力,推動消費品行業智慧化轉型,強調精准營銷、渠道優化及商鋪驗真等核心場景。公司提供全球領先的雲計算、人工智慧、大數據技術,支持產業互聯網發展。雲通信技術與全球邊緣加速網路融合,打造高併發、低延遲的雲通信架構,提升企業全場景交互體驗。中國金融科技市場規模預計從2025年的4.86兆美元增長至2030年的10.6兆美元,年複合成長率達15.67%。腾讯控股旗下微信支付在全球數位付款市場佔有重要地位。技術創新雖然帶來增長動力,但若未能及時應對新技術浪潮,將面臨被市場淘汰的風險。

國際市場

國際市場環境複雜多變,腾讯控股需應對多重挑戰。2025年,腾讯音樂收購喜馬拉雅,藉此擴大音頻內容生態系統,強化市場競爭力。公司與阿里巴巴在中國高考期間暫停部分AI工具服務,顯示監管政策對業務的直接影響。美國國防部將腾讯控股列入黑名單,導致公司股價大幅波動,並對國際合作及市場信譽造成壓力。黑名單共包含134家企業,美國企業被警告避免與這些中國企業合作,可能帶來聲譽損害及制裁風險。這些因素加劇了腾讯控股在國際市場的經營不確定性。投資者需密切關注國際政治、監管政策及市場動態,審慎評估相關風險。

風險管理

Image Source: pexels

分散投資

投資者在配置資產時,應避免將資金集中於單一市場或產業。2025年,貝萊德董事長Larry Fink提出,傳統60/40股票與債券配置已調整為50/30/20,加入房地產、基礎建設及私募信貸等私募資產,提升分散效果與報酬率。私募資產與股票、債券的相關性較低,有助於穩定投資組合。歷史數據顯示,增加10%基礎建設投資可提升整體報酬率。2024年,貝萊德私募市場投資淨流入達90億美元,反映市場對分散投資策略的高度認可。投資者可參考ETF及主動式投資結合,進一步分散風險。

止損策略

有效的止損策略能協助投資者在市場波動時控制損失。投資者應根據自身風險承受能力,預先設定止損點。例如,當腾讯控股或其他科技股出現大幅下跌時,及時執行止損可避免損失擴大。止損策略不僅適用於個股,也適用於整體投資組合。投資者應定期檢視持倉表現,根據市場變化靈活調整止損點位。

長短線結合

長短線結合策略有助於兼顧風險與收益。2025年,市場變化快速,主動選股與靈活調整成為關鍵。主動式ETF結合基本面與量化分析,提升選股效率,分散個股風險。台股市場數據顯示,中長期持有具備較高勝率,短線靈活調整則可把握波動機會。自2020年以來,若在大盤下跌時進場,持有120個交易日平均漲幅約9.70%,持有240個交易日平均漲幅約26.64%。投資者可根據自身目標,靈活運用長短線結合策略,主動監察政策及市場動向,調整投資組合。

投資建議

風險評估

投資者在考慮騰訊控股時,應先進行全面風險評估。市場波動、政策監管、技術變革及國際局勢均屬於不可忽視的因素。專業分析師建議,投資者可參考以下步驟:

- 審視財務數據:定期檢查騰訊控股的財報,包括營收、利潤及現金流。2025年第一季,騰訊控股現金及等價物達52.9億美元,顯示財務狀況穩健。

- 關注政策動向:中國及美國的監管政策會直接影響公司業務。投資者應密切追蹤政策變化,及時調整投資組合。

- 評估行業競爭:分析主要競爭對手如台積電、阿里巴巴的動態,判斷騰訊控股的行業地位。

- 設定風險承受範圍:根據自身資金規模及風險偏好,設定止損點及資產配置比例。

專家提醒,風險評估並非一次性工作,需隨市場環境變化持續調整。

持續學習

科技與市場環境變化迅速,投資者必須保持學習態度。持續學習有助於提升判斷力,減少決策失誤。建議投資者:

- 定期閱讀權威財經媒體及行業報告,掌握最新市場資訊。

- 參加線上或線下投資課程,學習資產配置、風險管理等實用知識。

- 關注騰訊控股及相關企業的公告,及時了解公司動態。

- 與專業投資顧問或同業交流,吸收多元觀點。

持續學習能幫助投資者應對不確定性,提升長期投資回報。只有不斷更新知識,才能在變化莫測的市場中保持競爭力。

2025年,全球及台灣企業的樂觀指數明顯回落,淨利潤樂觀指數下降,反映市場充滿不確定性。腾讯控股投資者應持續審慎評估市場動態,主動管理風險。企業專家指出,只有加強風險控管、靈活調整資源,才能在高利率與需求疲弱的環境下保持韌性。投資者需根據自身風險承受能力,結合數據驅動決策,靈活調整投資組合,才能在變化中把握機遇。

FAQ

騰訊控股2025年主要增長動力是甚麼?

騰訊控股2025年增長動力來自AI技術投入、遊戲業務擴展及微信生態系統創新。公司積極推動生成式AI,提升廣告及雲服務表現。

投資騰訊控股時應注意哪些政策風險?

投資者需密切關注中國及美國監管政策。政策變動可能影響公司業務發展及國際合作,建議定期檢視官方公告。

騰訊控股的股份回購對股東有甚麼影響?

- 股份回購可提升每股盈利

- 穩定股價

- 增強市場信心

這些因素有助於提升股東長期回報。

騰訊控股如何應對行業競爭?

騰訊控股積極收購優質企業,強化遊戲及音樂內容。公司持續投資AI及雲計算,提升產品競爭力,鞏固行業領導地位。

投資者如何管理騰訊控股相關風險?

投資者可分散資產、設置止損點及定期檢視投資組合。主動監察市場動向,有助於減低單一股票波動帶來的損失。

投資騰訊控股需審慎應對市場波動與政策風險,但如何高效管理資金以把握機遇?BiyaPay 提供一站式金融平台,無需海外帳戶即可交易美股與港股,靈活投資騰訊等高潛力資產。年化利率 5.48% 的隨存隨取理財產品,穩定資金回報。

實時匯率查詢與兌換支持美元、港幣等 30 多種法定貨幣與數字貨幣互換,跨境匯款覆蓋 190 多國,匯款手續費低至 0.5%。立即註冊 BiyaPay,優化投資組合,應對市場不確定性!

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。