别再单边押注了!垂直价差是期权交易的进阶之路

Image Source: unsplash

你是否曾因单边押注而遭遇巨大亏损?市场波动常常让你难以把控风险。你可以思考,为什么简单买入或卖出期权总是容易亏损?垂直价差通过组合不同执行价的期权,帮助你更好地管理风险。适合希望提升收益、控制风险的投资者,垂直价差或许正是你需要的新选择。

核心要点

- 垂直价差策略帮助你控制风险,锁定最大亏损,避免单边押注带来的心理压力。

- 通过同时买入和卖出不同执行价的期权,垂直价差让你的盈亏结构更清晰,收益和亏损可提前计算。

- 适合温和市场趋势的投资者,垂直价差能提升资金效率,使用较少资金获得接近的潜在利润。

- 在选择垂直价差策略时,关注市场环境和自身风险承受能力,合理搭配行权价。

- 模拟账户练习是学习垂直价差的好方法,帮助你熟悉操作流程,降低真实交易风险。

单边押注的风险与垂直价差优势

Image Source: pexels

单边押注的局限

你在期权交易中可能会选择单边押注。比如,你只买入看涨期权,期待标的价格上涨。你也可能只买入看跌期权,期待价格下跌。单边押注看起来简单,但风险很高。市场价格常常波动,方向不一定如你所愿。如果价格没有大幅波动,你可能会因为时间价值流失而亏损。

单边押注让你承担全部的市场风险。你需要时刻关注价格变化,心理压力很大。

在实际交易中,很多投资者因为判断失误,导致本金大幅缩水。你还会发现,单边押注的盈亏结构不对称。亏损可能很快发生,盈利却需要市场大幅波动才有机会实现。单边押注适合风险承受能力很强、对市场方向有极强把握的人。大多数投资者很难长期稳定获利。

垂直价差的风险控制

垂直价差是一种更高级的期权策略。你可以同时买入和卖出同一到期日、不同执行价的期权合约。这样,你用卖出的期权收入部分抵消买入期权的成本。

-

你可以用垂直价差锁定最大亏损。无论市场怎么波动,你的最大风险都是已知的。

-

你也能通过卖出期权,获得权利金收入,降低整体持仓成本。

-

垂直价差让你的盈亏结构更清晰。最大收益和最大亏损都可以提前计算。

举个例子:你认为某只美国股票未来一个月会小幅上涨。你可以买入一个执行价较低的看涨期权,同时卖出一个执行价较高的看涨期权。这样,你只需要支付较少的净权利金。如果股票价格上涨到你预期的区间,你可以获得有限但可观的收益。如果价格没有上涨,你的最大亏损也被严格限制。垂直价差帮助你在控制风险的同时,提升资金效率。你不再需要承担全部市场波动带来的不确定性。

通过垂直价差,你可以更理性地参与期权交易,减少情绪波动带来的决策失误。这种策略适合希望稳健获利、注重风险管理的投资者。

垂直价差策略类型

你在期权交易中可以选择多种垂直价差策略。每种类型适用于不同的市场环境。无论你是初学者还是有经验的投资者,都可以根据自己的判断选择合适的策略。

牛市价差

牛市价差适合你对市场持温和看涨观点。你可以通过买入一个较低执行价的看涨期权,同时卖出一个较高执行价的看涨期权来构建。这样,你用较低的成本参与上涨行情。

例如,你认为某只美国股票未来一个月会小幅上涨。你可以买入执行价为50美元的看涨期权,同时卖出执行价为55美元的看涨期权。这样,你的最大亏损为净权利金支出,最大收益为两执行价差减去净权利金。

熊市价差

熊市价差适合你对市场持温和看跌观点。你可以买入一个较高执行价的看跌期权,同时卖出一个较低执行价的看跌期权。这样,你在下跌行情中锁定风险。

例如,你预计某只美国股票会小幅下跌。你可以买入执行价为55美元的看跌期权,同时卖出执行价为50美元的看跌期权。你的最大亏损和最大收益都可以提前计算。

认购价差

认购价差指的是利用看涨期权构建的垂直价差。你可以通过买入和卖出不同执行价的看涨期权,捕捉上涨行情中的有限收益。

- 认购价差适合你判断市场会上涨但涨幅有限时使用。

- 你可以降低持仓成本,控制最大风险。

认沽价差

认沽价差是用看跌期权构建的垂直价差。你可以通过买入和卖出不同执行价的看跌期权,参与下跌行情。

- 认沽价差适合你判断市场会下跌但跌幅有限时使用。

- 你可以用较小的资金获得明确的风险收益结构。

四种垂直价差策略结构简单,适用对象广泛。你可以根据市场判断灵活选择,既能控制风险,也能提升资金效率。

盈亏结构与风险收益

Image Source: pexels

最大风险

你在使用垂直价差策略时,可以清楚地知道自己的最大风险。你买入一个期权,同时卖出另一个不同执行价的期权。这样,你的亏损不会无限扩大。

最大风险的计算方法很简单。你只需要用两个执行价的差额减去你收到的净权利金。例如,你构建一个牛市价差,买入执行价为130美元的看涨期权,卖出执行价为134美元的看涨期权。如果你支付了400美元的净权利金,那么最大风险就是400美元。

你不必担心市场剧烈波动带来的巨大亏损。垂直价差让你在进入交易前就能明确风险范围。

这种风险控制能力,帮助你在面对不确定市场时保持冷静。你可以专注于策略本身,而不是担心突发事件导致本金损失。

最大收益

垂直价差的最大收益同样可以提前计算。你买入和卖出期权后,最大收益等于两个执行价的差额减去你支付的净权利金。

举个例子,你买入130美元的看涨期权,卖出134美元的看涨期权。两个执行价的差额是4美元,乘以合约单位(假设每份合约为100股),就是400美元。你支付了400美元的净权利金,最大收益为400美元减去400美元,等于0美元。如果你收到权利金,则最大收益会增加。

垂直价差的收益有限,但更稳定。你不需要市场出现极端行情,只要价格在你预期的区间内波动,就能获得预期收益。

你可以通过提前计算最大收益,合理规划自己的交易目标。这样,你不会因贪婪而盲目追求高风险高回报。

资金效率

你在期权交易中,资金效率非常重要。垂直价差策略可以显著提升你的资金利用率。

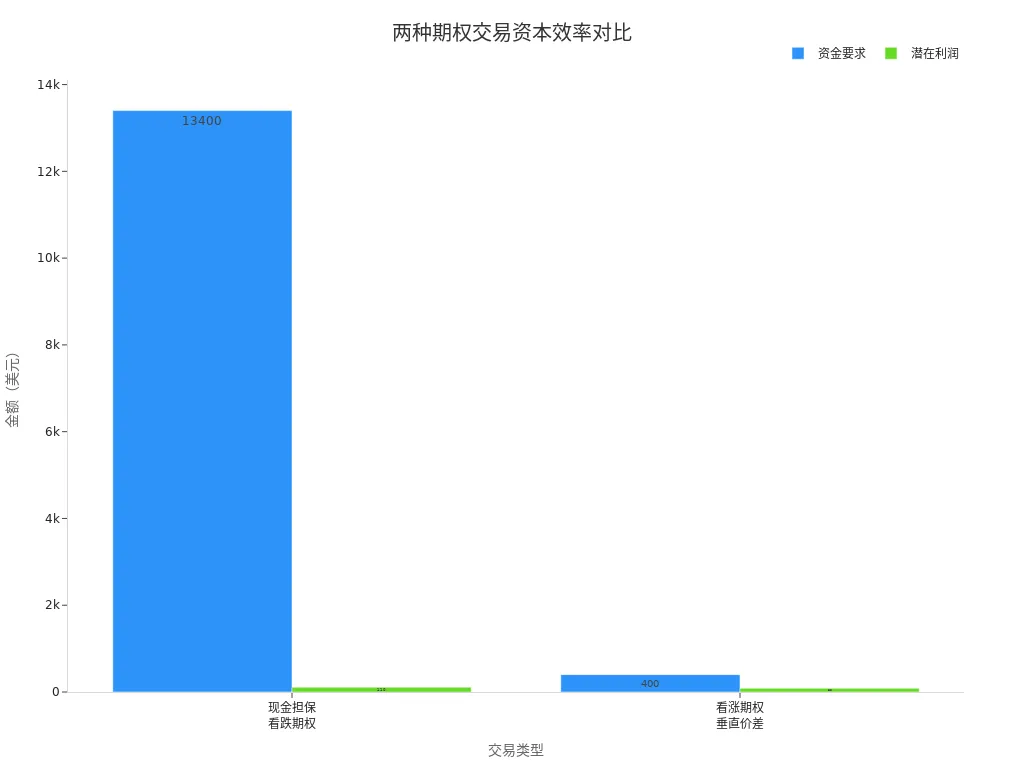

下面是一组美国市场的实际数据对比:

| 交易类型 | 资金要求 (USD) | 潜在利润 (USD) |

|---|---|---|

| 现金担保看跌期权 (134) | $13,400 | $110 |

| 看涨期权垂直价差 (134/130) | $400 | $85 |

你可以看到,使用垂直价差策略时,所需资金远低于单独买入或卖出期权。你只需要投入少量资金,就能获得接近的潜在利润。这样,你可以用同样的资金参与更多交易机会,分散风险。

垂直价差让你用更少的资金,获得更高的资金效率。你可以灵活分配资金,提升整体收益率。

你在实际操作中,可以根据自己的资金状况选择合适的垂直价差策略。这样,你既能控制风险,又能优化资金使用,提升交易的稳定性和可持续性。

操作流程与案例

合约选择

你在实际操作垂直价差时,首先需要选择合适的期权合约。假设你通过香港持牌银行的交易账户,关注美国市场的铜期权。你可以按照以下步骤进行:

- 确定交易方向

你判断铜价未来一个月可能上涨,但涨幅有限。你可以选择牛市价差策略。 - 选择合约月份

你需要关注期权的到期时间。一般来说,选择距离当前日期1-2个月的合约更容易把握行情。

提示:合约月份越短,时间价值流失越快,风险和收益更容易计算。

- 筛选流动性较好的合约

你可以优先选择成交量较高、买卖价差较小的期权合约。这样可以降低交易成本,提高成交效率。

| 步骤 | 关键点 | 注意事项 |

|---|---|---|

| 方向判断 | 牛市/熊市 | 结合市场分析 |

| 合约月份 | 1-2个月 | 时间价值影响 |

| 流动性选择 | 高成交量、低价差 | 降低交易成本 |

行权价搭配

你在确定合约后,需要合理搭配行权价。以牛市价差为例,你可以这样操作:

- 买入较低执行价期权

你选择买入执行价为3.80 USD的看涨期权。 - 卖出较高执行价期权

同时,你卖出执行价为4.00 USD的看涨期权。

这样,你构建了一个牛市垂直价差。你只需支付净权利金,最大风险为净权利金支出,最大收益为执行价差减去净权利金。

注意:行权价间距不宜过大,否则风险和收益结构会变得不稳定。你可以根据自己的风险承受能力和市场判断,灵活选择行权价组合。

你在实际操作时,可以先用模拟账户进行练习,熟悉流程后再进行真实交易。通过合理选择合约和行权价,你可以有效控制风险,提升资金效率。

适用场景与投资者类型

市场环境

你在选择垂直价差策略时,需要关注市场的整体环境。如果你对市场方向有较高把握,但又不希望承担过高风险,垂直价差会是更合适的选择。比如,美国市场在公布重要经济数据前后,波动性通常较大。如果你判断标的资产会在一定区间内波动,垂直价差可以帮助你锁定风险和收益。相比单边押注,垂直价差更适合震荡或温和趋势的行情。

投资者适用性

垂直价差适合希望控制风险、追求稳健收益的投资者。如果你不喜欢单边押注带来的巨大心理压力,垂直价差能让你在交易前就知道最大亏损和最大收益。你可以用较少的资金参与美国市场的期权交易,提升资金效率。无论你是初学者还是有经验的投资者,只要你重视风险管理,都可以尝试这种策略。

常见误区

你在实际操作中,容易出现一些误区。很多人认为垂直价差可以完全避免亏损,其实每种策略都有风险。你需要关注市场波动,合理选择行权价和到期日。有些投资者习惯单边押注,忽视了风险控制,结果在行情不利时损失惨重。你要记住,垂直价差虽然能降低风险,但并不等于稳赚。建议你在操作前多做模拟练习,避免盲目跟风。

你已经了解垂直价差的核心优势。相比单边押注,垂直价差让你提前锁定最大风险和最大收益。你可以结合自己的交易经验,尝试在美国市场使用垂直价差策略。请关注风险管理,避免常见误区。理性选择适合自己的策略,逐步提升交易水平。

FAQ

垂直价差适合什么市场行情?

你可以在美国市场出现温和上涨或下跌时使用垂直价差。该策略帮助你锁定最大风险和最大收益。

垂直价差会不会亏损?

你仍然可能亏损。你可以提前计算最大亏损。市场方向判断错误时,你会损失净权利金。

资金要求高吗?

你只需投入较少资金。比如牛市价差,通常只需支付两个执行价差减去权利金,远低于单边押注。

可以用模拟账户练习吗?

你可以先用美国市场的模拟账户练习垂直价差。这样,你能熟悉操作流程,降低真实交易风险。

垂直价差策略为期权交易者提供了更稳健的选择,帮助你摆脱单边押注的高风险,实现风险可控的收益。然而,全球期权交易常面临跨境资金转移的高手续费、汇率波动的不确定性以及平台复杂性等问题,这些可能削弱你的交易效率或增加成本。

BiyaPay 提供一站式金融服务,助你轻松应对这些挑战。我们支持实时汇率查询,让你随时掌握法币与数字货币的兑换动态,覆盖多种货币类型,确保高效透明。BiyaPay的汇款手续费低至0.5%,覆盖全球大多数国家和地区,支持当日汇款当日到达,为你的期权交易提供快速资金支持。更重要的是,无需海外账户,你即可通过我们的股票功能参与美股和港股交易,结合垂直价差策略优化你的投资组合。立即注册BiyaPay,提升你的期权交易效率,迈向进阶盈利之路!

*本文仅供参考,不构成 BiyaPay 或其子公司及其关联公司的法律,税务或其他专业建议,也不能替代财务顾问或任何其他专业人士的建议。

我们不以任何明示或暗示的形式陈述,保证或担保该出版物中内容的准确性,完整性或时效性。

联系我们

美国证监会(SEC)注册的持牌主体(SEC编号:802-127417);美国金融业监管局(FINRA)的认证会员(中央注册登记编号CRD:325027);受美国金融业监管局(FINRA)和美国证监会(SEC)监管。

在美国财政部下设机构金融犯罪执法局(FinCEN)注册为货币服务提供商(MSB),注册号为 31000218637349,由金融犯罪执法局(FinCEN)监管。

BIYA GLOBAL LIMITED 是新西兰注册金融服务商(FSP), 注册编号为FSP1007221,同时也是新西兰金融纠纷独立调解机制登记会员。